どちらの会社が資産を有効に使っているか?

貸借対照表を読み解く④

金融リテラシー講座 「投資のための財務分析」第7回

フィナンシャル・アドバイス代表 井上 明生

会社の価値は貸借対照表の資産サイドにあるはずですが、貸借対照表の数値だけを見て会社の価値を完全に測定することは不可能です。しかし、貸借対照表から受ける印象は大事であって、貸借対照表の分析なしで投資を行うことは、投資で成功する割合を下げ、失敗する割合を高めると思います。

資産を5つに分けると分析の道筋が見える

貸借対照表の資産サイドにはいろんな項目が載っていますが、次のように5つの資産に分類することをお勧めします。

- 金融資産

- 営業債権

- 棚卸資産

- 有形固定資産

- 投融資その他

以上の5つです。

この内、①の金融資産は現預金と有価証券(売却可能)です。前回、現預金、有価証券、売掛金を合わせて金融資産としましたが、売掛金は金融的資産ではありますが営業活動と密接に関係します。それに対し、現預金、有価証券は営業活動と関係なく会社が政策的に保有する割合を決められます。

したがって、売掛金(受取手形や営業未収金も含む)は、②営業債権として独立させます。

③の棚卸資産は、製品、商品、原材料など在庫資産です。

④の有形固定資産は建物、工場、土地、機械、器具など、事業活動に使っている設備全般です。

⑤投融資その他の資産には、政策保有の株式、営業保証金、賃借物件の敷金・保証金、繰延税金資産、会社を買収した際ののれんなどが入ります。

貸借対照表の資産はこの5つのどれかに分類でき、5つに分類することで分析の道筋がはっきりします。

貸借対照表の分析についてはいろんな考え方があると思いますが、もっとも重要な目的はその会社の資産が効率的であるかどうかです。この効率的かどうかを見るのが貸借対照表分析の大宗だと思います。

効率性を見る手法としてまずやるのは資産回転率を見ることです。回転率とは、分子に売上高、分母に各資産を置き計算したものです。要は、売上高を資産で割ったものです。

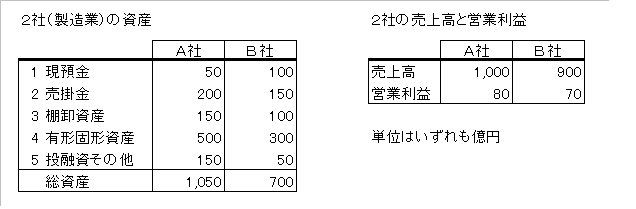

具体的にやってみるために、下の表のような資産構成である2社が仮にあるとします。A社とB社は製造業でライバル会社とします。

2社の売上高と営業利益は似たような数字ですが、絶対額はA社の方が多く、売上高営業利益率はA社が8%、B社は7.7%で、これもA社が上回っています。収益面だけを見て投資を行うのならA社に投資する方が良さそうに思えます。(結論1)

では、貸借対照表の数値を使って資産の効率性を確認してみましょう。まず分析の第一歩は総資産回転率です。総資産回転率=売上高÷総資産、です。A社は、1,000÷1,050=0.95倍、B社は、

900÷700=1.28倍、です。資産回転率は、使っている資産に対しどのくらい売上高があるかという考え方ですから数値は大きいほど良いです。したがってB社の方が優れています。

有形固定資産回転率で見ますと、A社は、1,000÷500=2.0倍、B社は900÷300=3.0倍で、これもB社の方が1.5倍良い数字です。

こうやって見ると、資産効率はB社の方が優れているようです。投資に当っての軍配はどちらに上げるか、それは次回もう少し分析を進めて決めたいと思います。

金融リテラシー講座 第8回 資産内容に違いが出るのはなぜか?貸借対照表を読み解く⑤

関連記事

-

-

なぜ金利が低いプランで借りた方が返済額が大きいのか?

金融リテラシー講座「投資のための金利計算」3回 フィナンシャル・アドバイス代表 井上 明生 前回

-

-

収益性を1期で判断できないのはなぜか?

「投資のための財務分析」総集編③金融リテラシー講座 「投資のための財務分析」第26回 ここまでお届けしてきた「投資のための財務分析

-

-

負債・資本構成はどう分析するか?

貸借対照表を読み解く⑧金融リテラシー講座 「投資のための財務分析」第11回 今回は負債・資本サイドの話をします。

-

-

利益=得たお金、損失=失ったお金?

損益計算書を読み解く②金融リテラシー講座 「投資のための財務分析」第14回 前回、損益計算書の見るにあたって次の2つこと

-

-

ROAがどの程度なら投資してよいか?

ROAとROEを算出する②金融リテラシー講座 「投資のための財務分析」第18回 前回お話したことは、 会社の値段を分