収益性を1期で判断できないのはなぜか?

「投資のための財務分析」総集編③

金融リテラシー講座 「投資のための財務分析」第26回

ここまでお届けしてきた「投資のための財務分析」の総集編として、投資の決定をどのように行うべきかを4段階のチェックポイントとしてまとめました。

会社の健康診断に問題がなければ、いよいよ会社の価値を探ります。

チェック3 収益性を知る

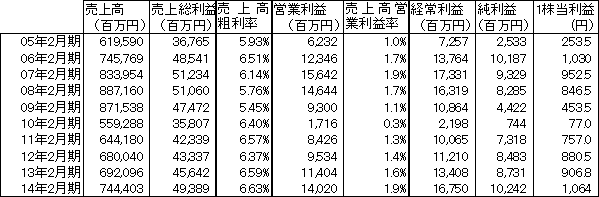

会社の価値を探るには収益性を見ることになります。これは1期だけではなく長期の趨勢を見ることになります。期間は最低でも過去10年は見たい感じがします。下に岡谷鋼機の過去10年の損益計算書を示します。

これを見ると、2007年~2008年に業績のピークがあり、その後リーマンショックで2010年2月期は売上高、利益とも大きく落ち込んでいます。2011年以降業績は回復してきており、前期2014年2月期は、利益的にはほぼピークに近いところまで戻しており、純利益は過去最高を更新しています。

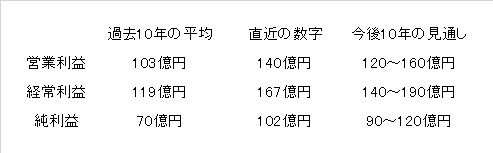

この会社、上位取引先にトヨタや小糸製作所などの名前があり、世界的にビジネスをやっている会社への販売がかなりあることが想像できます。内需型というより、世界経済の動向が影響する会社だと思います。したがって、今後も業績の振れは予想されますが、よほどのショックがない限り、営業利益で120億円以上、経常利益で140億円以上は計上できる実力はありそうです。

利益について過去10年の平均および直近の数字から今後10年を見通すとつぎのようなものが想定できます。

ここまでの3つのチェックポイントを基に、投資に値するかどうかを考えます。

次回はいよいよ「投資のための財務分析」シリーズの最終回です。

金融リテラシー講座 第27回終 会社の値段と収益率からどう投資を判断するか? 「投資のための財務分析」総集編④

フィナンシャル・アドバイス代表 井上 明生

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

無借金経営はいい会社?

貸借対照表を読み解く①金融リテラシー講座「投資のための財務分析」第4回 フィナンシャル・アドバイス代表 井上 明生 個

-

-

「特別キャンペーン利率」はお得か?

金融リテラシー講座「投資のための金利計算」第2回 今回から具体的に金利の計算を

-

-

売上と利益の関係を左右するのは何か?

収益力の分析①金融リテラシー講座 「投資のための財務分析」第20回 今回から収益力の分析でよく使われる指標につい

-

-

年金の利回り、いったいいくら?

金融リテラシー講座 「金利計算、利回り計算のやり方」9回 フィナンシャル・アドバイス代表 井上

-

-

資産の数値が表すものとは?

貸借対照表を読み解く②金融リテラシー講座「投資のための財務分析」 第5回 フィナンシャル・アドバイス代表 井上 明生