年金の利回り、簡単な計算(秘伝の方法)でやってみましょう。

金融リテラシー講座 「金利計算、利回り計算のやり方」10回

フィナンシャル・アドバイス代表 井上 明生

前回の年金問題の答えを発表します。答えは、0.6623%です。

上記のKとNを計算するのは大変煩雑のように思えますが、第4回で示した式⑤を変形した短い式にすることができますから、関数電卓があれば計算は意外と簡単です。またパソコンソフトのエクセルの表計算でやれば上記式をそのまま表に再現し、それで計算できます。計算のための表が作成できれば、近似値を求める試行を何回かやれば正解に辿りつきます。試行に要する時間は10分もかからず答えは出ます。

しかし、「エクセルの表計算などやり方が分からない。概算でよいからもっと簡単に答えを出す方法はないのか」と思われている方が多いかもしれません。「そんなものありません」と言いたいのですが、ここで皆さんを突き放しますとここまで辛抱強く付き合ってこられた皆さんの大部分が、次回以降このシリーズを読まなくなる恐れがあります。仕方ありません。門外不出の秘伝をお教えしましょう。

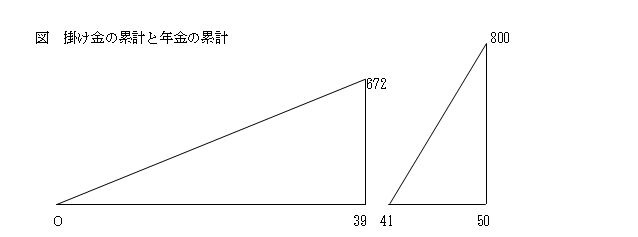

下の図は、掛け金の累計と年金の累計を抽象的に表したものです。一番下の数字は時点を示しており、掛け金の支払いを開始する今(0年)、掛け金の支払いが終了する時点(39年後)、年金の支給が開始される時点(41年後)、年金の支給が終了する時点(50年後)を示しています。

支払った掛け金、受取った年金の累計は、本来は階段上に積み上がるのですが、そこまで表現できませんから便宜上直線(斜線の部分)にしています。

図を見て、利回り計算をもっと単純なものにできないか考えて見ます。例えば、掛け金は一時払いで年金も一時金で受取る商品に置き換えれば、計算はかなり簡単です。ただし、置き換える場合ほぼ同等なものに置き換える必要があります。

もともとの商品は39年に渡って掛け金を支払いますが、その中間点は19.5年後になります。受取る年金は9年間10回に分けて受取りますが、その中間点は45.5年後にあります。

そうしますと672万円を一時払いして途中は利息が無くて26年後(45.5-19.5)に元利合計800万円を一時で受取る長期の定期預金と看做してもほぼ同等になります。

672万円を一括で支払い、26年後に800万円を一括で受取る商品なら利回りは次の式で求められます。

![]()

これは関数電卓があれば簡単に答えが出ます。因みにこの答えは、0.6728%です。これはもともとの年金商品の利回り0.6623%に極めて近く、普通の個人なら許容できる誤差の範囲です。

これでよろしいでしょうか、と聞けば、おそらく「関数電卓なんか持ってない。普通の電卓でできないか」となるでしょうね。もうついでですから、思い切ってバサッと計算してみますか。債券の単利を求める計算と同じでやってみましょう。

利息相当分は800-672=128 です。

これを1年当りにすると 128÷26=4.923

1年当りの利息を元本で割ると 4.923÷672= 0.00732 → 0.73%

実際の利回りが0.66%ですから少し誤差はありますが、これでも正解に近いところへは到達できています。

もともとの年金商品のようにキャッシュフローが複雑なものは、そのキャッシュフローの平均運用期間が分かれば、概算でかなり近いところに辿りつきます。ただし、これは金利が低い場合であって、金利が高い場合誤差は許容できないほど拡大します。

では、ここでクイズです。住宅ローンで今2,000万円借ります。返済は1年1回年払いです。第1回目の返済が1年後で最後の返済が20年後です。1回の支払い額は元利合計114万円であって、20回すべて同じ金額です。金利は最初から最後まで固定金利で変わりません。果たしてこの住宅ローンの金利は次のどれに当てはまるでしょうか?

①0.9%未満 ②0.9%~1.1%未満 ③1.1%~1.3%未満 ④1.3%以上

秘伝で計算しても正解に辿りつくかもしれません。

(次回につづく)

関連記事

-

-

その投資の利回りは、いくら?

金融リテラシー講座「金利計算、利回り計算のやり方」5回 フィナンシャル・アドバイス代表 井上 明

-

-

四季報は最新刊だけ手元にあればいい?

損益計算書を読み解く④金融リテラシー講座 「投資のための財務分析」第16回 「四季報」を使って第二のお勧めは、会社の10

-

-

無借金経営はいい会社?

貸借対照表を読み解く①金融リテラシー講座「投資のための財務分析」第4回 フィナンシャル・アドバイス代表 井上 明生 個

-

-

株主還元の原資は何か?

キャッシュフロー計算書②金融リテラシー講座 「投資のための財務分析」第23回 前回に引き続きキャッシュ・フロー計算書に

-

-

重視すべき実践的なROEとは何か?

ROAとROEを算出する③金融リテラシー講座 「投資のための財務分析」第19回 前回に続いて、ROEの話です。ROEの計算式