基本の話by前田昌孝(第16回)

<官製市場、うまくいくのか>

岸田文雄首相が資産所得倍増プランを掲げているのを受け、金融庁がさまざまな仕掛けを講じ始めています。本稿ではそれらを紹介しようと思いますが、市場関係者の間からは「官僚の発想で何かしようとしても、生きたマーケットで機能するはずがない」との声も出ています。「貯蓄から投資へ」は実現するでしょうか。

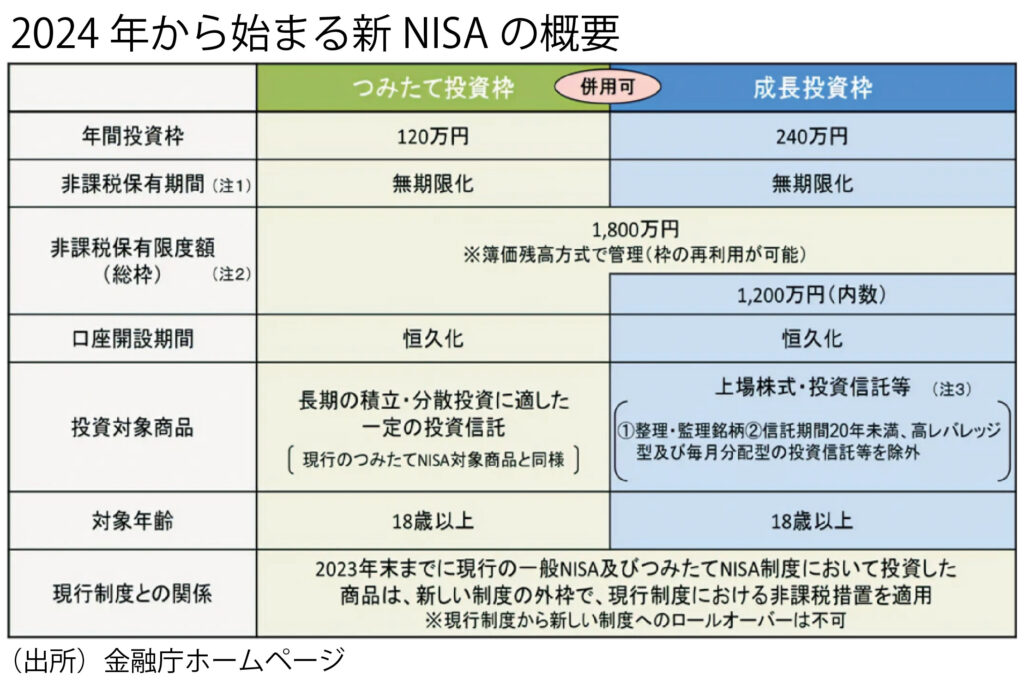

第一の仕掛けは言うまでもなく、少額投資非課税制度(NISA)の大幅な衣替えです。ジュニアNISAを別にしますと、現行NISAは年間投資枠120万円、非課税期間5年間の一般NISAと、年間投資枠40万円、非課税期間20万円のつみたてNISAの2本立てです。投資家はどちらかを選択する必要があります。

2024年から始まる新NISAはつみたてNISAを引き継ぐ「つみたて投資枠」が年間投資枠120万円、非課税期間無期限、一般NISAを引き継ぐ「成長投資枠」が年間投資枠240万円とともに大型化し、非課税期間も無期限になります。非課税保有限度額があり、両制度合わせて1800万円までとなっています。

両制度は併用できますから、一人の投資家が毎年、つみたて投資枠での投信積み立て120万円と、成長投資枠での株式や投信の購入240万円を合わせて360万円の投資ができます。このペースで5年間投資を続ければ1800万円の非課税保有限度額を使い切ってしまいますが、保有する株式や投信を一部売却して枠を空ければ、その分はまた投資可能になるようです。

日本個人投資家協会の会員の皆様はどちらかというと投資判断をプロに任せる投信よりも、個別株投資のほうがお好みのようです。余裕資金をお持ちならば、年間投資枠240万円を活用して思う存分、非課税投資をすればいいと思います。ただ、成長投資枠だけを利用する場合は非課税保有限度額が1200万円ですから、途中で銘柄を入れ替えるにしても、配当や値上がり益を非課税にできる投資元本の総額はそこまでになります。

証券投資にはリスクが伴いますから、いくら非課税にするといっても、リスク嫌いの国民が簡単に動くとは思えません。確定給付型年金制度の導入支援をしているベター・プレイス(東京・新宿)が4月26日に発表したアンケート調査によると、回答者357人のうち76・2%がつみたてNISAも個人型確定拠出年金(iDeCo)も利用していないといい、そのうち72・1%が今後も始めようとは思っていないと答えていました。

筆者は老後に向けての資産形成の方法はリスク商品への投資だけでなく、預金や債券投資など幅広くとらえるべきで、NISAを大型化するのならば、国民の資産形成手段の選択に中立であるべきだと訴え続けてきました。しかし、金融庁は株式や投信にこだわり続け、しかも投信の商品設計にも介入し、「毎月分配型投信やテーマ型投信、外国債のアクティブ投信はNISAの対象にしない」と制約を設けています。

特定の金融商品だけが非課税になり、利用者は投資に関心を持つ国民だけという新NISAは、国民的税制とはとてもいえないと思いますが、今回はその議論には深入りしないことにしましょう。

第二に上場企業に対して株価対策を求め始めたことです。具体的には東京証券取引所が3月31日にプライム市場とスタンダード市場に上場する約3300社に対して、「資本コストや株価を意識した経営の実現に向けた対応について」と題する要請文を送付しました。

要請といっても、特に上場企業の約半分を占めるPBR1倍割れ企業に対しては、資本コストを把握し、これを上回る経営効率を達成するために取締役会でどんな議論をしたのかを開示するように求めており、事実上の規制強化です。東証が前面に出ていますが、4月18日の日本経済新聞電子版によると、金融庁がコーポレートガバナンス(企業統治)改革を促す新たな行動計画を策定し、全面的にバックアップするとのことです。

しかし、PBRの1倍割れ解消とは基本的に株価を上げることであり、個々の企業が簡単にできるようなことではありません。「自社株買いをすれば、自己資本利益率(ROE)が向上するからPBRの上昇に結びつく」という指摘もありますが、一時的な株価刺激効果にとどまっているのが実情です。

東証も今回の要請では「資本収益性の向上に向け、バランスシートが効果的に価値創造に寄与する内容となっているかを分析した結果、自社株買いや増配が有効な手段と考えられる場合もありますが、自社株買いや増配のみの対応や、一過性の対応を期待するものではなく、継続して資本コストを上回る資本収益性を達成し、持続的な成長を果たすための抜本的な取組みを期待するものです」とはっきり言っています。

ところが市場関係者の関心は自社株買い一辺倒です。進行中の2023年3月期決算の発表でも、同時に自社株買いの実施を打ち出す企業が相次いでいます。本業を強化してのROE向上は時間がかかりますから、ROEの計算式の分母である自己資本を手っ取り早く減らす策に出ているわけです。金融庁や東証も表向きの要請とは裏腹に「何でもいいからROEを上げてほしい」と願っているように感じます。「とにかく株価を上げてほしい」と。

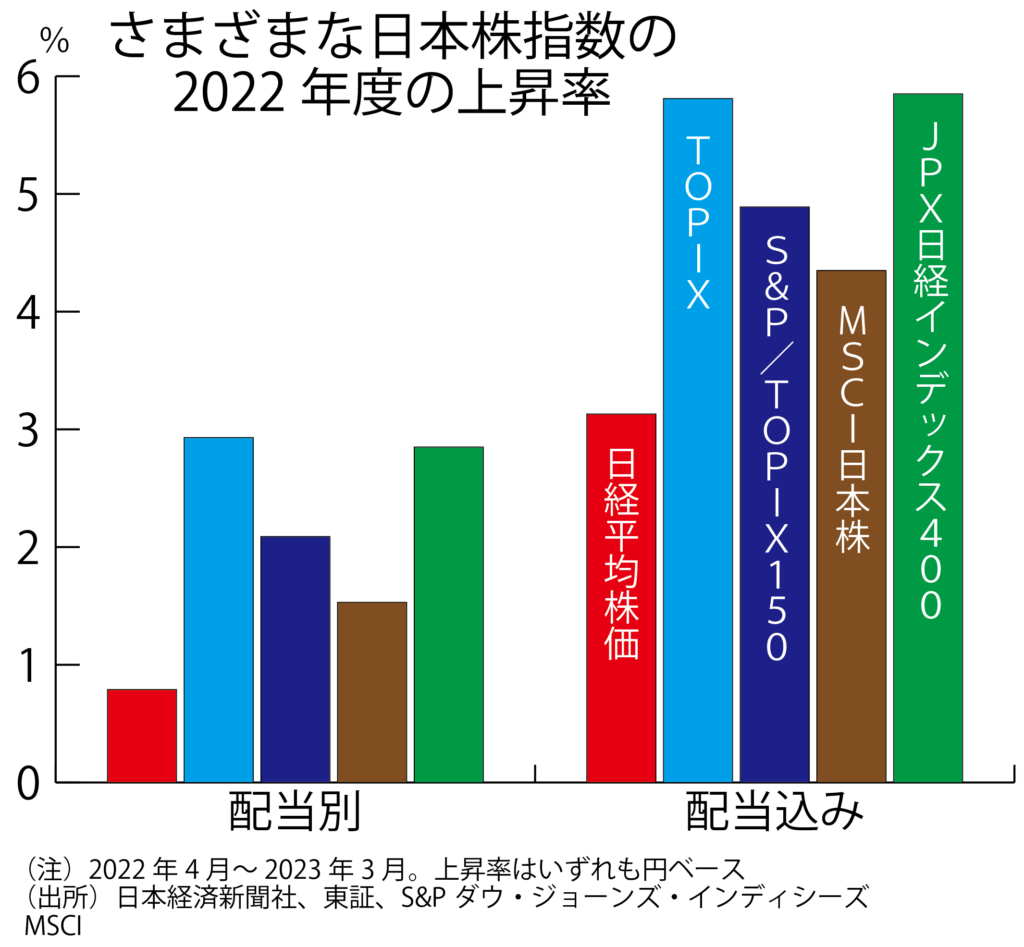

第三に東証が東証株価指数(TOPIX)に代わる新指数を作成しようとしていることです。具体的なことはまだわかりませんが、これまでの議論を踏まえると、PBRが1倍を上回っていたり、ROE向上に向けて具体的に動いていたりしている企業で、ある程度、株式の流動性があるところを組み入れる指数にするのではないでしょうか。

市場関係者の間には「日本の株式相場が上昇しないのは、TOPIXという株価指数が悪いからだ」という声が根強くあります。筆者は何の根拠もないと思いますが、よい指数さえ作れば、もっと日本の株式相場は上昇し、年金基金などのリターンが向上すると考えている人は不思議と多いようです。

金融庁は東証に新しい指数を作らせ、これに連動する投信を新NISAの中核的な投資対象に位置付けようと考えているのではないでしょうか。何しろ現行のつみたてNISAでは投資マネーの多くが全世界株指数や米S&P500に連動する投信に向かってしまい、日本株は蚊帳の外に置かれているからです。

しかし、PBRの高い企業やROEの高い企業を集めた株価指数を作ったからといって、上昇率がTOPIXを上回り続けるなどということは理論的には考えづらく、現実にもあまり期待できないのではないでしょうか。

株価がどう形成されるかは予測しがたいですが、「悪い企業」から「良い企業」への変化が株価を押し上げる要因ではないかと考えると、すでにPBRやROEが高くなってしまった銘柄を買ったところで追加的な上昇余地は限られるのではないかと思われます。

新NISAへの切り替えに合わせて当局肝いりの新しい日本株指数をデビューさせ、証券会社に連動投信を積極的に売るように働きかけるといった展開は十分に予想されることですが、若年層を中心とする新しい投資家が受け入れるかどうかは別の話です。「官製」のにおいがすると、むしろ距離を置かれるのではないかと危惧します。

第四に取り組もうとしているのは運用会社改革です。4月27日付日経朝刊の1面に「『運用会社を抜本改革』岸田首相が指示、資産所得倍増へ」という見出しの記事が掲載されました。4月26日の経済財政諮問会議で岸田首相が資産運用会社の運用能力を強化するように金融庁に指示したとのことです。

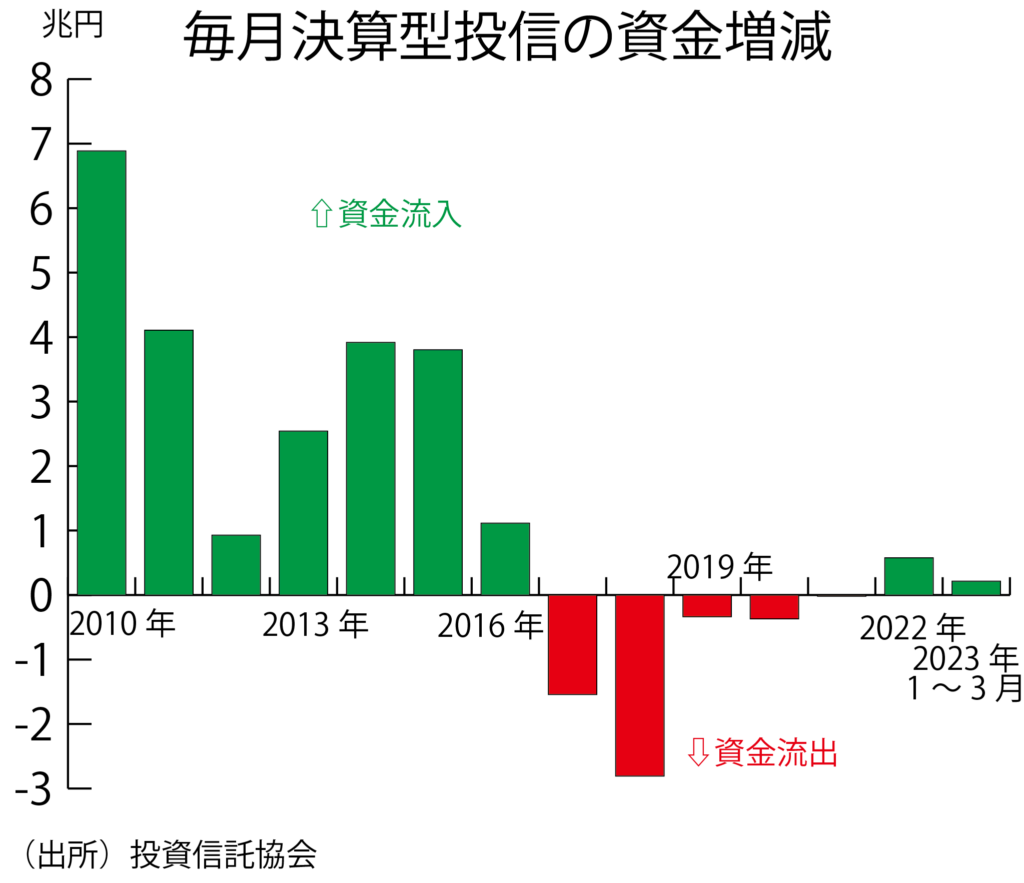

金融庁はすでに改革すべき課題を取りまとめているそうです。具体的には(1)金融商品の開発・運用に親会社の意向が入らないようにする(2)売りやすさを求めて短期的な流行を追った投信を作るのを控えさせる(3)複利効果が出にくい毎月分配型投信の投入を控えさせる(4)運用会社のトップに運用経験が全くない親会社の役員を就けるのをやめさせる、といった措置を検討しているようです。

確かに、日本の資産運用会社の多くは大手金融機関の傘下にあり、経営トップは親会社の都合で決まり、商品開発も金融機関の売りやすさを重視する傾向があるようです。運用ビジネスと金融商品の販売ビジネスとは根本的に異なっていますから、販売業務に携わる大手金融機関がすべてを左右するのはおかしいです。

しかし、毎月決算型投信が6年ぶりに資金流入に転じたり、テーマ型投信がよく売れたりするのは顧客ニーズがあってのことでしょう。テーマ型が問題だといっても、人工知能(AI)株投信はテーマ型投信でありダメ、ESG(環境・社会・企業統治)投信はテーマ型でないからOKなどと決めつけられるわけでもありません。

運用力に関しても、過半のアクティブ運用投信の運用成績がベンチマーク(参照する株価指数など)に届かないことを考えると、運用の成果は偶発性に左右されやすく、運用力との関係は薄いのではないでしょうか。当局が商品開発に口を出して、無理やり顧客ニーズが乏しい投信を投入させても、総合的にいい結果を生むとも思えません。

第一から第四までで述べてきた通り、金融庁は日本の株価が上がらないのは(1)国民のリスク嫌い(2)企業のだらしなさ(3)株価指数に工夫がないこと(4)運用会社の能力不足――の4点が原因だと考えていて、当局がはっぱをかけて改善させれば、株価は上昇すると考えているように思えます。

リスク商品への投資だけを非課税にし、企業にROEの向上を求め、株式相場が上昇しそうな新指数を導入させ、運用会社に長期投資にふさわしい投信を投入させれば、東京市場は見違えるようによくなるといいたげです。筆者には一連の対応は「ないものねだり」にすぎず、企業や運用会社に対する無理な注文は「八つ当たり資本主義」のように見えますが‥‥。

もう一つ気になるのは、金融庁のホームページの一角にあるNISA特設ページのありようです。投資をすれば複利効果が出ること、分散投資をすれば全体として損をしないこと、長期投資をすればリターンが安定することなど、本当に事実なのか疑わしいことがやたらと書いてあります。これを読んだ投資初心者は、証券投資にはリスクはあっても、結果オーライになると誤解しないでしょうか。

日本では投資家や預金者がノーリスクを追い求めればリターンはゼロです。証券投資のリスクとリターンの関係は、ノーリスク・ノーリターンのところから無差別曲線が引かれているのですから、リターンがありそうなところはそれだけ損失を抱えるリスクも大きいのだろうと思います。

リスクを取れば必ずリターンが得られるような誤解を金融庁が与えているから、「あなたもリスクを取らなければ大きなリターンにはありつけない」といったセールストークが生まれやすくなり、その先には最近、Z世代が食い物にされているという投資詐欺などもはびこるのではないかと感じます。

ただでさえ世の中は「インフレに勝つには証券投資しかない」「証券投資で不労所得を得よう」といった言説にあふれています。当局の役割は証券投資にはチャンスもあるけれどもリスクも大きいということを国民にきちんと伝えることではないかと思いますが、実際は「必ずもうかる」という断定的投資判断に近いです。

株式相場の歴史を振り返ると、いつリーマン・ショック級の暴落が起きてもぜんぜん不思議ではありません。投信積み立てなどで長期の資産形成を目指す若年層には、老後を迎えるまでに保有資産が半分になる局面が何回かあるかもしれないことを十分に理解しておいてもらわなければいけません。

「当局がその気になって動けば、株価は簡単に上昇する」とでも言わんばかりの最近の金融庁の動きは、証券市場の本当の怖さを軽視しているように思えてなりません。本当に資産所得の倍増を目指したいのならば、当局は思わせぶりなことをいうのではなく、中立・公正な言説にとどめ、国民の信頼を獲得することが先決のように感じます。(マーケットエッセンシャル主筆)

関連記事

-

-

こんな金融商品にご用心

実は高いクラウドファンディングのリスク

未公開株の解禁は時期尚早【下】楠本 くに代 金融消費者問題研究所代表 前回、英国の金融規制機関であるFSA(現FCA)が、かねて

-

-

映画「KINGDOMキングダム 運命の炎」と北京の大洪水の人災、人口の少子化、老齢化、そして銘柄

映画「KINGDOMキングダム 運命の炎」と北京の大洪水の人災、人口の少子化、老齢化、そして銘柄

-

-

映画「影武者」とビツトコイン暴落の真犯人。そしてわが国の敗者の感覚の誤りと私の強気(第1065回)

ご存じの黒澤明監督の時代劇大作。 主役に予定されていた勝新太郎が監督とケンカして仲代達矢に

-

-

米中関税戦争の激化と両国投資家の金購入

2025・4・20(第1269回) <内閣官房のXより> 国際緊急経済権限法(

-

-

映画「リオ・ブラボー」とようやく景気が底入れした米国、日本経済と株、それにポストコロナの成長銘柄 (第1015回)

西部劇で私の最も好きな映画の一つ。主役のジョン・ウエインに加えてデイーン・マーティンのアル中の助手

- PREV

- 橋本龍太郎元首相の耳慣れない言葉

- NEXT

- アメリカ限定投資か、国際分散投資か。どっちがいい?