基本の話by前田昌孝(第27回、終了!日銀ETF買い)

日銀が3月18~19日の金融政策決定会合で、株価指数連動型上場投資信託(ETF)の買い入れ政策を終了すると決めました。すでに2021年4月以降、積極的な買い入れをやめていますから、株式相場への影響は特段ありませんでしたが、15年間にわたったこの政策はいったい何だったのでしょうか。改めて振り返ってみます。

買い入れ枠は12兆円まで拡大

ETFの買い入れが始まったのは、白川方明総裁時代の2010年12月にさかのぼります。金融政策決定会合で買い入れに向けて動き始めたのは2010年10月5日のことでした。この日の公表資料には「資産買入等の基金の創設」と題し、「国債、CP、社債、指数連動型上場投資信託(ETF)、不動産投資信託 (J-REIT)など多様な金融資産の買入れと固定金利方式・共通担保資金供給オペレーションを行うため、臨時の措置として、バランスシート上に基金を創設することを検討する」と書いてあります。

その後、10月28日の会合で資産買入に充てる基金の総額を5兆円程度とし、このうちETFには4500億円程度、不動産投資信託(J-REIT)には500億円程度を振り向けることを決めました。さらに11月5日の会合では東証株価指数(TOPIX)型と日経平均株価型のETFを買い入れ対象とするといった買い入れ要領の細目を決め、12月15日に初めてETF142億円を買い入れました。

2024年には一度も買い入れていませんが、2023年まで足掛け14年間の買い入れ回数と買い入れ金額を年別に示すと、図表1のようになっています。最初に決めた年間4500億円程度の買い入れ枠は2011年にはすでに突破しました。2016年から2021年までは一般のETFのほかに「設備人材ETF」を買い入れていました。

実際、2013年3月に黒田東彦総裁が就任してからは、ETFの買い入れを金融政策の手段として一段と積極的に活用し、途中で買い入れ方針を図表2のように修正してきました。買い入れ枠を2014年11月から3兆円、2016年8月から6兆円に拡大し、新型コロナウイルスの流行が始まって世界の株式相場が急落した2020年3月には、緊急措置として12兆円まで引き上げました。

買い入れ対象のETFも当初はTOPIX型と日経平均型を対象に、銘柄ごとの時価総額に比例して買い入れてきましたが、2016年10月には買い入れ枠の半分弱をまずTOPIXに振り向け、残りはTOPIX型を含む銘柄ごとの時価総額に比例させる方針に変更しました。2018年8月からは買い入れ枠の7割をまずTOPIXに振り向けることにしました。

空振りだった設備人材ETF

設備投資や人材投資に前向きな企業を組み入れているETFを年間3000億円の枠で買い入れるプログラムは2016年4月4日にスタートしました。一般のETFの買い入れはもっぱら株式相場の下落時に実施してきましたが、設備人材ETFの買い入れは2021年3月末まで毎日12億円ずつ、1日も欠かさずに実行されました。

設備人材ETFは全部で6本設定されました。ただ、日銀の買い入れの受け皿になるように無理やり導入したような上場商品だったため、純資産総額は最も大きい大和アセットマネジメントの「iFreeETF MSCI日本株人材設備」でもピーク時に900億円程度にとどまりました。

日本経済の停滞を打破できるような積極経営をしている企業を、日銀が株式の購入を通じて応援しようという発想でしたが、一般の投資家がこのETFにあまり関心を示しませんでした。日銀は個々のETFの純資産総額の半分までしか買わないことにしていたため、他の一般投資家がもっと買わなければ、日銀も買いたくても買えません。

やむをえず日銀は設備人材ETFの買い付け枠でJPX日経インデックス400に連動するETFも買ってきました。この指数は日本経済新聞社と東京証券取引所が共同開発して2024年から公表しているもので、流動性や収益力の点で相対的に優れている400銘柄を対象に算出しています。

買い入れ総額の7割弱がTOPIX型か

日銀は10日ごとに公表している営業毎旬で、ETFの簿価ベースの保有残高を公表しています。2024年3月20日現在では37兆1861億7827万6000円となっています。図表1の合計欄にある通り、買い入れ累計額は37兆848億円ですから、細かな調整はあるにしても、買い入れ元本がそのまま簿価になっていると考えていいでしょう。

ただ、この金額がTOPIX型、日経平均型、JPX日経インデックス400型、設備人材ETFにどんなふうに割り振られているかは公表されていません。買い入れを始めた当初はTOPIX型と日経平均型を対象に、銘柄ごとの時価総額に比例して取得してきたそうですから、2017年5月まで日経平均型ETFの時価総額のほうがTOPIX型ETFの時価総額よりも大きかったことを踏まえると、日銀も買い入れ額の過半を日経平均型ETFに振り向けていたのではないかと想像されます。

もっとも日銀は2016年10月からTOPIX型ETFに比重を置く方針に切り替え、その後も段階的にTOPIX型の比率を高めて、2021年4月からはTOPIX型を100%にしました。

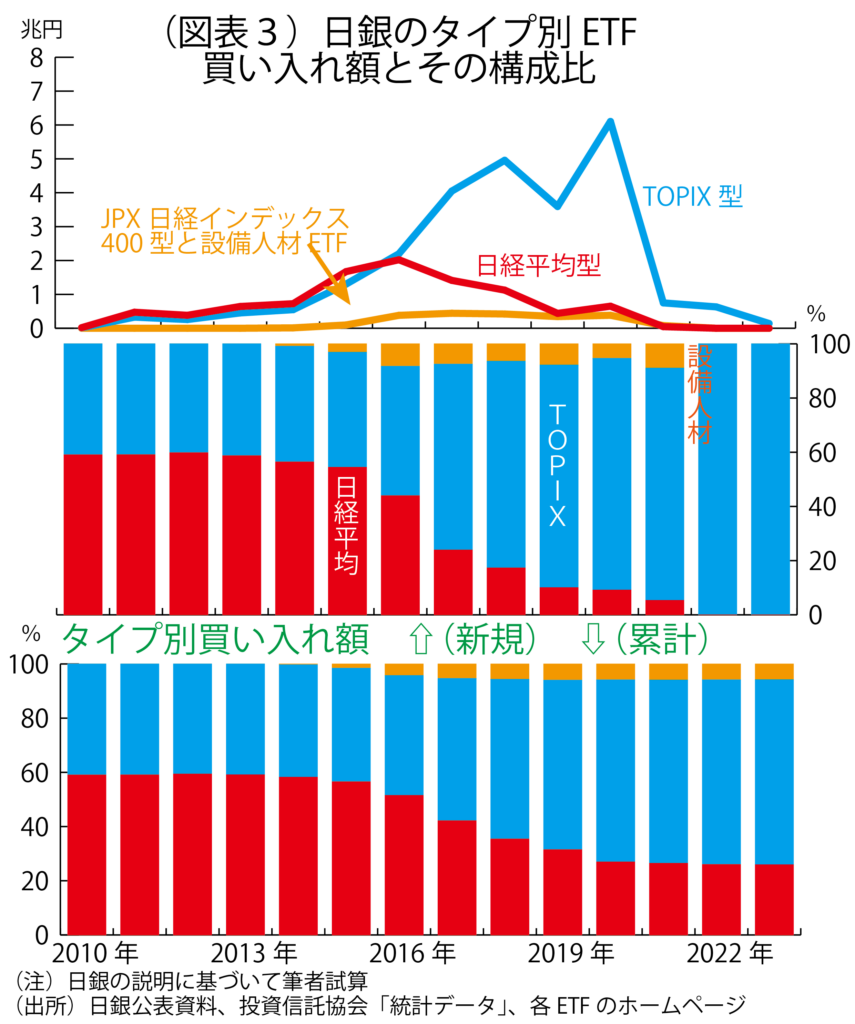

こうした経緯を踏まえ、元本ベースの買い入れ額がタイプ別にいくらなのかを推計すると、最後の買い入れをした2023年3月14日時点で、全体の68%に当たる約25兆3000億円がTOPIX型、26%に当たる約9兆6000億円が日経平均型、6%に当たる2兆2000億円がJPX日経インデックスETF型と設備人材ETFではないかと試算できます。

タイプ別に投資元本がどう増えてきたかを図表3に示してみました。上段が各年の新規買い入れ額、中段が各年の新規買い入れ額の割合、下段が累計元本投入額の割合です。2017年ごろから新規買い入れベースではTOPIX型が大半になっていますが、買い入れ額を累計すると、まだ日経平均型が全体の4分の1強を占めている様子がわかります。

評価益の4割は日経平均型が貢献

ここまでは元本ベースの話でしたが、今度は時価評価額と投下した元本を差し引いた評価益を考えてみます。時価評価額を計算するためには、その前提として、日銀がETFを買い入れるたびにTOPIX型、日経平均型、JPX日経インデックス400型のそれぞれを何口購入したかを計算する必要があります。

設備人材ETFは金額が小さいので、JPX日経インデックス400型に含めて考えることにします。また正確には日々の株価指数を使い、日銀が買い入れるたびことに購入口数を計算する必要がありますが、煩雑になるため、1カ月分をまとめて月末の指数値で購入したことにしてみます。

1口の金額が指数によって異なりますので、口数の大小を比較することには意味がありませんが、累計の購入口数はTOPIX型が165億1899万口、日経平均型が5億6878万口、JPX日経インデックス400型が1億5316万口となりました。

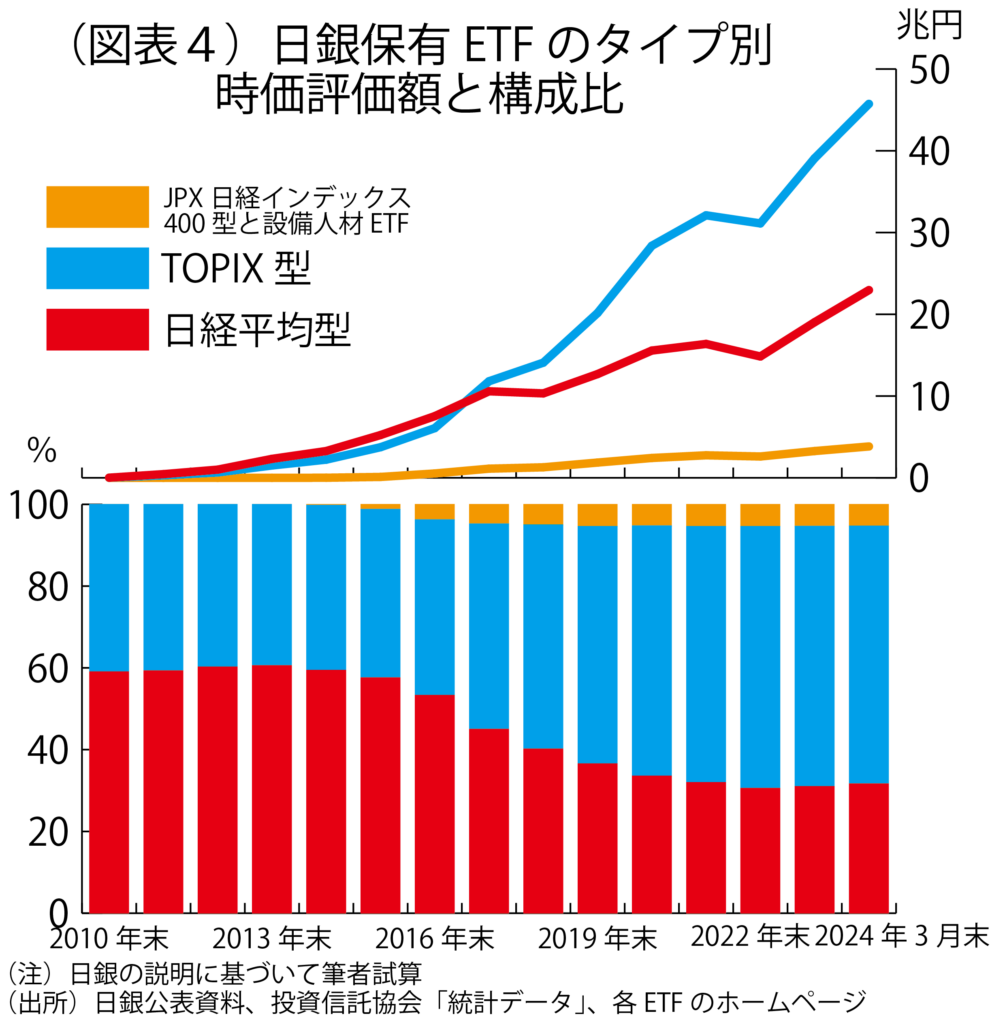

これに2024年3月末現在のそれぞれの指数値を掛け合わせると、時価評価額はTOPIX型が約45兆7000億円、日経平均型が約23兆円、JPX日経インデックス400型が約3兆8000億円になります。合計は約72兆5000億円で、それぞれのタイプが占める割合は63%、32%、5%ということになります。

前段に示した通り、元本投入額の割合はTOPIX型が68%、日経平均型が26%、JPX日経インデックス400型が6%でしたから、どの指数の「稼ぎ」が一番良かったかというと、日経平均型に軍配が上がります。

時価評価額がどう推移してきたかは図表4に示した通りです。日経平均型は元本投入額が減っている割に、全体の時価評価額に占める割合が3割強の水準を維持しています。1つの理由は日経平均の上昇率がTOPIXよりも高いことです。2024年3月末の指数値を2010年12月末と比べると、TOPIXは3・08倍ですが、日経平均は3・95倍になっています。

時価評価額から元本評価額を差し引いた評価益は3月末現在で約35兆4000億円でしたが、その38%に当たる約13兆6000億円は日経平均型が稼ぎ出しました。TOPIX型は57%に当たる約20兆2000億円、JPX日経インデックス400型は5%に当たる約1兆7000億円の評価益を出しました。

稼ぎの点でも日経平均の寄与度が高いのは、指数上昇率の点でTOPIXに差を付けているだけでなく、15年にわたった日銀によるETF買い入れ政策を前半と後半に分けると、日経平均型はまだ株価水準が低かった前半段階で大量に購入されたからではないかと思われます。

相場押し上げに効果があったか

ところで、日銀によるETFの買い入れ政策は株式相場の押し上げに効果があったのでしょうか。もちろん株価は市場での売り手と買い手との綱引きによって決まりますから、少なくとも短期的には大量の売りが出れば下がり、大量の買いが入れば上がるのではないかとの推測はできます。

しかし、そうやって決まった株価に対して、多くの市場参加者が割安だと感じれば、どこからともなく買いが入って再び株価は上がるでしょうし、多くの市場参加者が割高だと感じれば、どこからともなく売りが出て再び株価はもとの水準に戻るのではないかと考えることもできます。

しかも日銀の買いは、「この銘柄は有望だから買う」といったアクティブ運用の買いとはまったく異なっています。株式投資でどうやって利益を上げようかと真剣に考えている投資家の売買によって株価が上昇すれば、それをみている他の投資家は「この銘柄はひょっとしたら市場参加者をわくわくさせるような何かを持っているのかもしれない」といった想像をかき立てられるかもしれません。

この観点から考えると、日銀による株式の売買はもっぱら株価の大きな変動を抑えるために実施しているだけで、これといった情報価値もなかったわけですから、株式投資を面白くなくしただけかもしれません。「何かあれば日銀の買いが入る」という思惑に基づいて形成された株価を疑問視する投資家も多かったのではないかと思われます。

「市場の失敗に対して当局が動くのは当然ではないか」という声があるかもしれませんが、株価急落を放置すれば経済が大混乱に陥るといった局面ならば、パニック売りの抑制のための市場介入も必要でしょうが、15年にもわたって「緊急避難」をし続ける切羽詰まった事情がどこにあったのかは不明です。

実際、日銀が2021年4月からETFの日常的な買い入れをやめて「必要に応じて買い入れる」という方針に変更した後、東京株式相場には活気が戻ってきました。個人投資家の個別株売買は一時、買い越しに転じましたし、株式投信への資金流入も増えました。日経平均の34年ぶり最高値更新や4万円乗せは、日銀が実質的に株式市場への介入をやめてからのできごとです。

もっといえば、日銀のETF買い入れは、リターンを求めてリスクをとろうという個人投資家の市場参加意欲を殺してきました。保有するETFが温存している約35兆円の評価益は本来、投資家が手にすべきものであり、日銀はそれを横取りしてきたのではないかと考えることもできるでしょう。

どう処分するかは大きな課題

その意味では植田和男日銀総裁が3月18~19日の金融政策決定会合で、ETFの買い入れと長短金利操作(イールドカーブ・コントロール)の打ち切りを決め、「市場で決めるべきことは市場に決めてもらう」という方向に舵を切ったことは、前向きに評価できるのではないでしょうか。

残る問題は東証プライム市場の時価総額の7・4%にも達している日銀保有のETFをどう処分するかです。筆者は銀行や保険会社が毎年、保有株を何兆円も売却していることを踏まえれば、日銀も頃合いをみて市場で普通に売却すればいいと考えていますが、マイナスのインパクトを警戒している人は多いようです。

浮かんでは消える案のなかには、国民に配るというアイデアがあります。「配ってもすぐ売られてしまって無意味」とか「予算措置をどうするのか」といった声もありますが、投資教育の一環として、新成人に売却制限付きで少しずつ配るといった工夫をするのは、十分に意味があることでしょう。とにかく日銀をいつまでも株式相場の変動リスクにさらすべきではないと感じます。(マーケットエッセンシャル主筆)

関連記事

-

-

映画「荒野の決闘」と来年のまだ注目されていない大変化の発生(第990回)

「私はクレメンタインという名前が大好きです」。ヘンリー・フォンダ演じ るワイヤット・アープのラスト

-

-

映画「リオ・ブラボー」とようやく景気が底入れした米国、日本経済と株、それにポストコロナの成長銘柄 (第1015回)

西部劇で私の最も好きな映画の一つ。主役のジョン・ウエインに加えてデイーン・マーティンのアル中の助手

-

-

新高値更新の金先物価格。本命・小泉進次郎候補にクラ替えした私の調査

2024・8・25(第1235回) 本当なら亡くなったアラン・ドロン氏の出演作をとり上げると

-

-

基本の話by前田昌孝(第20回、タダより高いものはない)

<オンライン2社が手数料無料に> オンライン証券首位のSBI証券と2位の楽天証券が8月31日

-

-

映画「ラーゲリより愛を込めて」と2024年米国大統領は誰になるのか。そしてNYと日本の株式市場の行方 (第1151回)

主演の二宮和也がいいので、早速観た。 シベリア抑留そのものだ。昔のことになってしまったので、