日本は「ROE最貧国」から脱出できるか?【下】

日本個人投資家協会副理事長 岡部陽二

これまでは、わが国では「自己資本比率が高く、借金が少ない企業が優良企業である」という考え方が、世間一般に広く浸透しており、経営の評価尺度としては「自己資本比率」や「経常利益」が重要視されてきた。

半面、資本が過剰になり資本効率が低下することのマイナス面が意識されることはほとんどなかったと言えよう。

この低ROEへの無関心は日本企業の文化とも言え、変えるのは容易ではない。

なぜなら、日本の企業経営者の眼中にある株主の存在はまことに希薄であって、企業は従業員や顧客のために存在しているとの認識が主流であったからである。

この意識を株主利益重視に変えるには、その方向に変革を促す強い動機と、経営者の強固な意志が必要である。単にROEが低いから上げるべきという議論だけでは、構造改革はできない。

このように低いROEを是とする日本の企業文化を欧米流に変えるべきとの主張は1990年代から見られ、94年8月には『ROE革命~新時代の企業財務戦略』(渡邊茂著、東洋経済新報社刊)といった本も出版された。だが、経営者の意識は一向に変わらず、2000年代後半にはROEはむしろ低下している。

今回は米欧に追いつくROE革命が起こるか

アベノミクスによる政府主導のコーポレート・ガバナンス強化や外国人投資家からの圧力でもって、この低ROE体質を変えることができるのか。

今回の動きは見ものである。もし体質改善に成功してROEが経営評価の尺度となると、株式市場の風景は一変する。

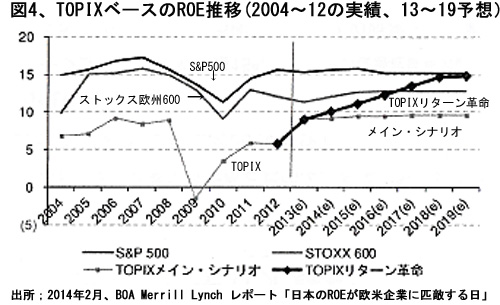

昨年初に出されたBank of America Merrill Lynch社のレポートは、2012年まで10年間平均5.5%で推移してきたTOPIXベースのROEが2014年以降には企業収益の成長率7%を前提として9%台には上昇するものと予測している(図4)。

しかしながら、米欧並みのROE14~15%を実現するには、「TOPIXリターン革命」が起こって、企業収益が年率15%のペースで成長しなければならないとしている。

日本経済の潜在成長率が1%台で推移する中で、内需関連銘柄が多いTOPIX構成1,854銘柄の純利益が年率15%のペースで増えるとは到底考えられないが、一縷の望みはあろう。

東証一部上場企業の31%を占める580社はROEが10%を超え、69%を占める1,280社は5%を超えている。問題は5%%未満の574社(31%)であり、このグループに属する企業がROE5%以上に転ずれば、TOPIX構成銘柄平均でROE10%を超えるのはさして難しくはない。

この中から、資本金500億円兆でROEが5%に達しない大企業45社をリストアップした(図5)。

これらの大企業はキャッシュをしこたま抱えているのにもかかわらず設備投資やM&Aに資金を投ぜず、株主還元も十分に行わなかった結果、手厚い自己資本が稼ぐ力を発揮していない。日本経済の足を引っ張っている元凶である。

この45社のリストに、京セラ、武田薬品、東芝、NTTデータ、キリンビールといったこれまで優良企業の典型と目されてきた大企業が目白押しであるのは意外でもある。

しかしながら、ROE5%も達成できない経営者は経営のプロとしては失格であり、早急に改善されなければ、投資家から見捨てられても仕方がない。

株主議決権行使助言大手のインスティチューショナル・シェアーホールダーズ・サービシス(ISS)は、ROEが直近5年平均で5%未満の企業については、経営トップの取締役選任議案に反対する意向を打ち出した。

外国人投資家の議決権行使に大きな影響力を有しているISSがアクティビスト提案に賛成すれば、取締役選任の企業提案が否決される事態は十分にあり得る。外国人保有比率が平均で30%を超えている現状では、同社の意向をあだやおろそかにはできない。

図5、ROE5%未満の大企業(資本金500億円超)一覧(2015年3月末現在) (資本金の単位:百億円)

| 社名 | ROE,% | 資本金 | 社名 | ROE,% | 資本金 |

| 京セラ | 4.99 | 11.6 | ヤマダ電機 | 3.52 | 7.1 |

| 常陽銀行 | 4.92 | 8.5 | NTTデータ | 3.51 | 14.2 |

| 日本郵船 | 4.82 | 14.4 | 損保ジャパン | 3.32 | 10.0 |

| NEC | 4.80 | 39.7 | 古河電工 | 3.27 | 6.9 |

| 八十二銀行 | 4.79 | 5.2 | アマダ | 3.06 | 5.4 |

| 武田薬品 | 4.61 | 6.4 | フジメディア | 3.03 | 14.6 |

| トクヤマ | 4.57 | 5.3 | 帝人 | 3.02 | 7.0 |

| 川崎汽船 | 4.45 | 7.5 | キリン | 2.97 | 10.2 |

| 東芝 | 4.49 | 49.9 | 大日本印刷 | 2.78 | 5.4 |

| MS&AD保険 | 4.39 | 10.0 | TBSHD | 2.78 | 5.4 |

| 第一生命 | 4.34 | 21.0 | 凸版印刷 | 2.68 | 10.4 |

| イオン | 4.23 | 22.0 | ANAHD | 2.50 | 31.8 |

| 三越伊勢丹 | 4.17 | 5.0 | コスモ石油 | 1.88 | 10.7 |

| 清水建設 | 3.90 | 7.4 | 旭硝子 | 1.45 | 9.0 |

| アコム | 3.70 | 6.3 | 昭和電工 | 1.18 | 14.0 |

| 社名 | ROE, % | 資本金 |

| 北陸電力 | 0.77 | 11.7 |

| パイオニア | 0.71 | 9.1 |

| サッポロ | 0.22 | 5.3 |

| 四国電力 | ▲1.15 | 14.5 |

| 中国電力 | ▲1.55 | 18.5 |

| 東京エレク | ▲3.31 | 5.4 |

| ルネサス | ▲3.76 | 22.8 |

| 中部電力 | ▲4.58 | 43.0 |

| ソニー | ▲5.76 | 64.6 |

| 三井化学 | ▲6.89 | 12.5 |

| NTN | ▲7.34 | 5.4 |

| 関西電力 | ▲7.97 | 48.9 |

| 日本板硝子 | ▲11.37 | 11.6 |

| 九州電力 | ▲18.93 | 23.7 |

| 北海道電力 | ▲40.08 | 11.4 |

注;ROE、資本金ともに最近時決算期末、 出所;Yahooファイナンス「企業ランキング・ROE」より筆者作成

個人投資家は高ROE株推奨に安易に乗らず経営方針の見極めを

企業の側もそれでは安閑とはしておられないので、株主との対話重視へと経営の軸足を移し始めている。

その典型例として、これまでIRには無関心であったファナックの対応が注目されている。同社は米投資ファンドのサード・ポイントから、同社が抱える1兆円もの手元資金を使って自社株買いを行うべしとの要求を受け、即座に1,300億円の工場・研究所の新設計画を発表した。

ファナックのPBRは4倍に達しており、手元資金で割高の自社株を買い入れ消却するのは効率的な資金の使い道とは言えないが、サード・ポイントはさらなる株主還元策を取るように要求し続けている。

ROEの目標値を中期経営計画に盛り込む企業も増えてきている。伊藤忠15%、日立12%、川崎汽船10%(現在4.45%)、アマダ10%(現在3.06%)、三井化学9%(現在▲6.89%)といった発表例が頻繁に見られるようになった。

このような動きはは外国人を中心とするアクティビストの機関投資家だけではなく、GPIFや第一生命など国内の機関投資家にも広がりつつあるが、やはり政府の動きが大きい。政府が経済界からの要請に応えて「円高の是正」「法人税の引き下げ」を実現した代償として「賃上げ」とともに「コーポレート・ガバナンスの強化」を迫っている。

アベノミクスの第三の矢がどこまで実効を挙げるのか、目を離せない。

個人投資家としては、証券アナリストからの高ROE株推奨に安易に乗ってはいけない。

現在低ROEの企業を中長期的に高ROEに転換する経営方針を、経営者が「プロ」として真摯に示しているかどうかがポイントである。その具体的な戦略が納得できる企業を自分の目で確かめて銘柄選別することである。

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

映画「日本のいちばん長い日」とグローバル投資と配当収入で豊かな老後(第1047回)

半藤一利さんが亡くなった。合掌。代表作の一つがこの「日本のいちばん長い日」だろう。二回映画化され

-

-

【初・中級者向き】映画「博士の異常な愛情または私はいかにして心配するのを止めて水爆を愛するようになったか」と「北」水爆の解決

2017・9・10 1964年の名匠スタンレー・キューブリックの傑作。62

-

-

日本人が知らない中国投資の見極め方【1】

アリババの米国上場で注目

中国のインターネット企業アナリスト 周 愛蓮 電子商取引(eコマース)で中国最大手のアリババ・グループ(阿里巴巴集団)が早

-

-

映画「ゼロ・ダーク・サーテイ」と長期では日経平均5万円の目標を私が掲げる理由(第1054回)

面白い題だが、米国軍隊の俗語で、「未明」を意味する。アカデミー賞を含む60の賞を受賞した 名

-

-

【初・中級者向き】映画「シン・ゴジラ」とトランプ・ショック

2016・11・27 11月19日から25日までの短期間、NYに行ってきた。この間、実働3日