基本の話by前田昌孝(第19回、金利上昇と株式相場)

<日銀が金融政策を変更>

日銀が7月28日、金融政策の変更を発表しました。これまで10年物国債の利回り変動幅の上限をプラス0・5%に置いていましたが、上限超えを許容し、市場から国債を買い入れる指値オペの水準を1・0%にするという内容です。この決定を受け、国債の利回りは短期から超長期まで一様に上昇しました。株式相場にはどんな影響が考えられるのでしょうか。

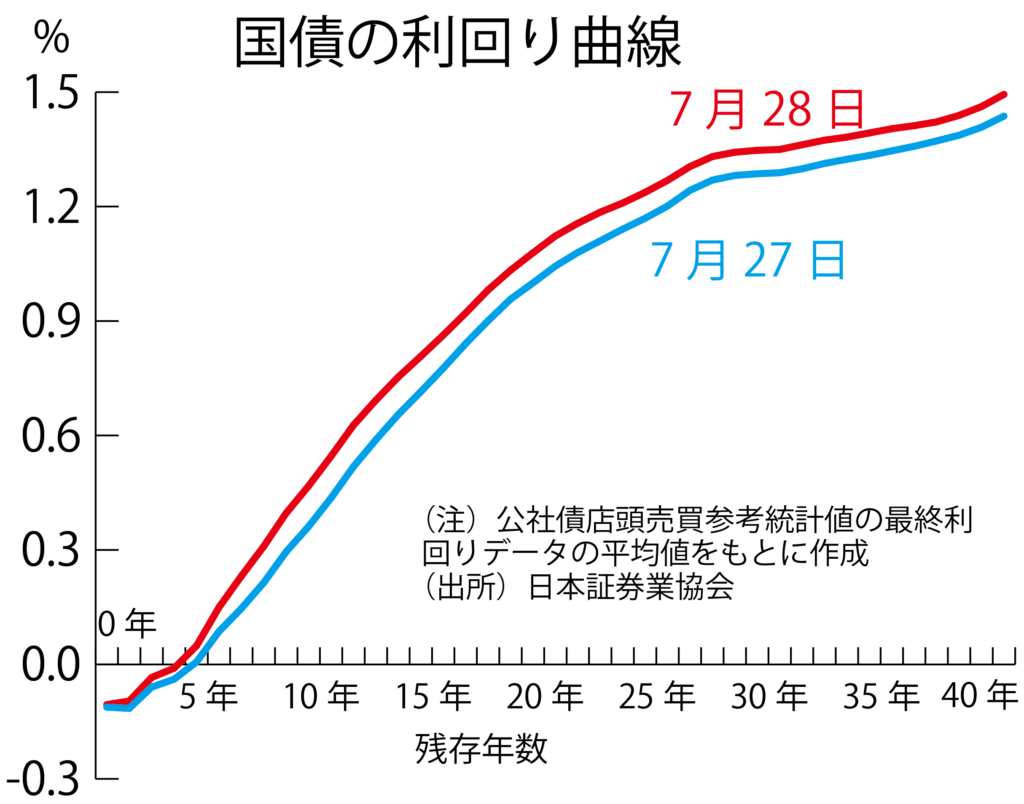

国債の残存年数を横軸に取り、利回りを縦軸にとって描いたグラフは利回り曲線(イールドカーブ)と呼ばれます。今回の金融政策の変更をする前の7月27日の利回り曲線と、7月28日の利回り曲線はグラフのようになっています。例えばここから残存年数10年の国債の利回りを読み取ると、0・44%から0・55%に上昇したことがわかります。

このほか残存2年ではマイナス0・06%がマイナス0・03%に、残存5年では0・09%から0・15%に、残存20年では1・04%から1・12%に、残存30年では1・29%から1・35%に、残存40年では1・44%から1・49%に上昇しました。すべての残存年数で利回りが高くなることは「利回り曲線の上方シフト」と表現されます。

株式相場や外国為替相場は国債の利回り曲線の変化を反映して、新しい落ち着きどころを見つけようと動くことになります。すぐに相場は元通りになりましたが、日銀の決定が市場に伝わった直後には、円高が進み、株式相場が大幅安になりました。

<日米利回り格差が縮小>

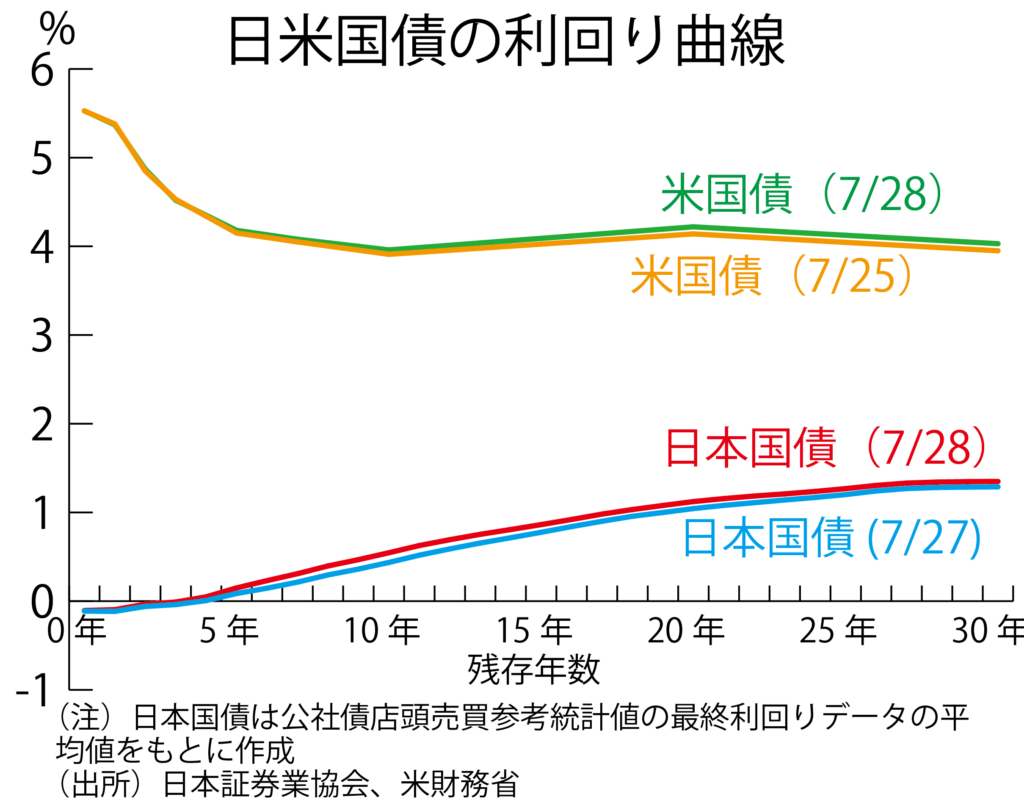

外国為替市場の初期反応は理屈通りと考えてもいいでしょう。外国為替市場では投資資金は金利が低い国から高い国へと流れていきます。次のグラフに示すように、日本の利回り曲線はすべての残存年数で米国債の利回り曲線を下回っています。市場参加者は特に残存2年前後の利回り格差がどうなったかに注目しています。日本から米国におカネが流れやすい状態で、それが円安・ドル高につながっています。

日銀の今回の金融政策の変更を受けて、前述した通り、日本の利回り曲線が上方シフトしました。米国は7月26日の米連邦公開市場委員会(FOMC)で0・25%の追加利上げを決め、米国債の利回り曲線も小幅に上方シフトしました。

外国為替市場に最も影響する残存2年国債の利回りは、日本では前述の通りマイナス0・06%からマイナス0・03%へ0・03ポイント上昇し、米国債は4・85%から4・87%へ0・02ポイント上昇しました。日米金利差がやや縮小し、日本から米国へのおカネの流れが細くなるとの思惑を呼んで、円高・ドル安が進みました。

米国では7月26日の利上げは2022年3月の初回から数えて11回目の利上げに当たるため、そろそろ打ち止めとの見方も出ています。日本ではこれから金利上昇が始まるとの指摘もあります。今後の日米金利差が縮小していくのではないかと観測も、円高・ドル安に結びついたようです。

<株式相場にはプラスもマイナスも>

株式市場では金利の上昇からは、さまざまな経路を通じて影響を受けます。まずは株価にプラスになりそうな要因を掲げてみます。第一に内外金利差が縮まるため、海外に出ていった日本の投資資金が還流してくる可能性があります。そのお金が日本の株式市場に振り向けられれば、株価には上昇圧力が働くかもしれません。

第二に金利が上昇することは、一般に実体経済が好調なことを意味しています。物価にも上昇傾向が見られているはずです。これが長続きするかどうかはともかくとして、企業にとっては利益を出しやすい事業環境になっていることでしょう。利上げ局面が序盤戦から終盤戦まであるとすると、特に序盤戦は「金利が多少高くなっても実体経済が損なわれることはない」と受け止める人が多そうです。

第三に金利の上昇に伴う利払いの増加に耐えられない企業は廃業したり、倒産したりすることになります。大企業が突然、破綻すれば、投資家のみならず多くの国民が肝を冷やしてしまうでしょうが、かろうじて生き延びてきただけの中小・零細企業の市場からの退出は、経済の構造改革が進んでいる表れだと受け止められるでしょう。経済構造が若返ることは一般に株高要因と考えられます。

マイナスになりそうな要因もあります。第一に株式への投資魅力が損なわれます。一般に債券は元本で償還され、定期的に利子が支払われます。利上げが実施されると、債券から支払われる利子が増えますから、わざわざ元本割れのリスクをとってまで株式投資をする必要がないと考える人が増えます。

第二に企業業績の悪化を通じても利上げは株式相場にマイナスに働きます。日本では無借金経営の企業も少なくないですが、一般に企業は利上げによってより多くの金利を支払わなければならなくなります。金利負担の増加は利益を圧迫します。また利上げが円高につながりやすいことから、輸出関連企業を中心に業績悪化への懸念が強まります。

第三にヘッジファンドなどアクティブに動く機関投資家は、日本円を資金調達通貨として活用しています。円で調達し、世界のリスク資産に投資することは円キャリートレードとも呼ばれています。資金調達通貨の金利が上がれば、円キャリートレードの採算は悪化しますから、世界のリスク資産の価格を支える力は失われるかもしれません。世界の株式相場が調整に向かえば、日本株にも売り圧力が働く恐れがあります。

<理屈通りではない現実>

現実のマーケットは理屈がどうのこうのと吟味する間もなく、高速度で複雑に動いています。7月28日の円相場は一時、1ドル=138円05銭前後までの円高になりましたが、午後5時時点では1ドル=139円77~79銭と、前日の同時点に比べ21銭の円高にとどまりました。その後の海外市場では1ドル=141円16~18銭で取引されました。

株式市場でも日経平均は一時、前日の終値に比べて850円を超える急落を記録しましたが、午後3時の大引けでは131円93銭安の3万2759円23銭になりました。その後の海外市場や大阪取引所では日経平均先物が取引されていますが、7月29日早朝の大阪取引所の終値は前日清算値を330円上回る3万3100円でした。

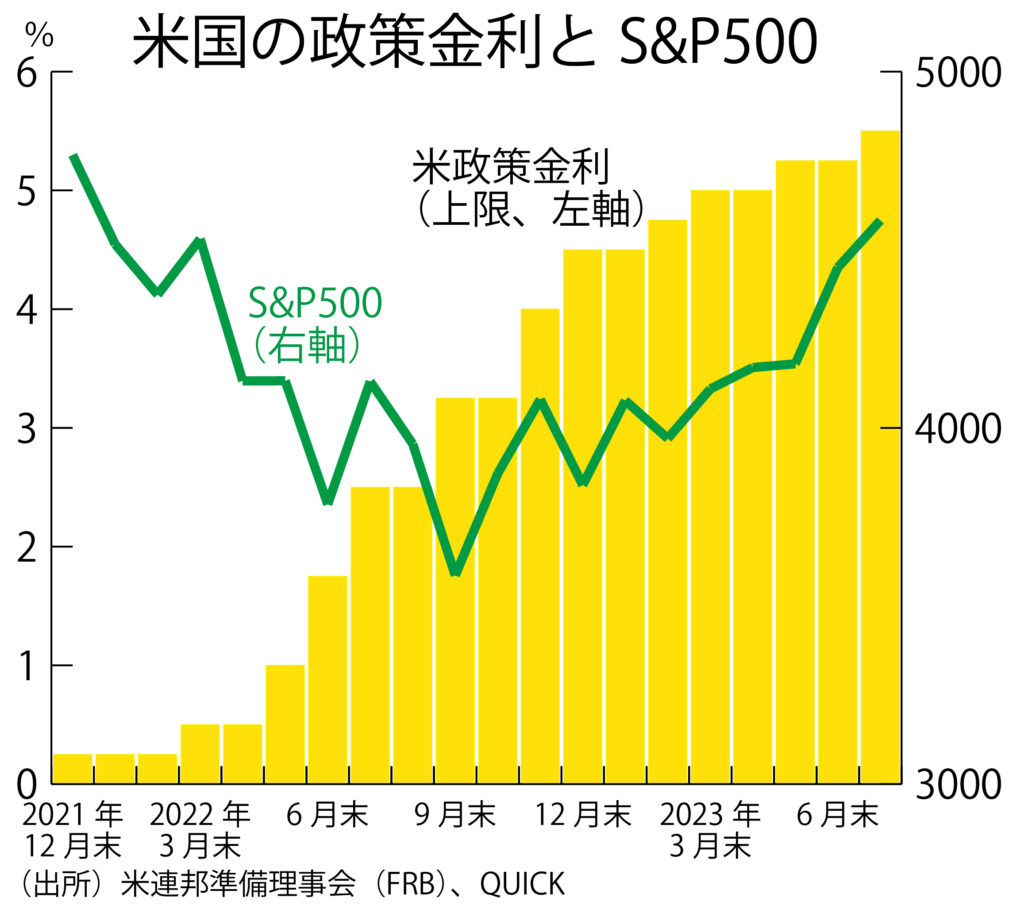

週明けの7月31日も市場では円安・ドル高と株高が観察されました。「短期的には逆に動いても、長期的には理屈通りに動くはずだ」という見方もあるでしょうが、米国の機関投資家が運用成績を測る物差し(ベンチマーク)にしているS&P500種株価指数も、2022年3月から2023年7月までに政策金利が5・25%も上昇したのにもかかわらず、大崩れすることなく堅調に動いています。

<後づけの理由あれこれ>

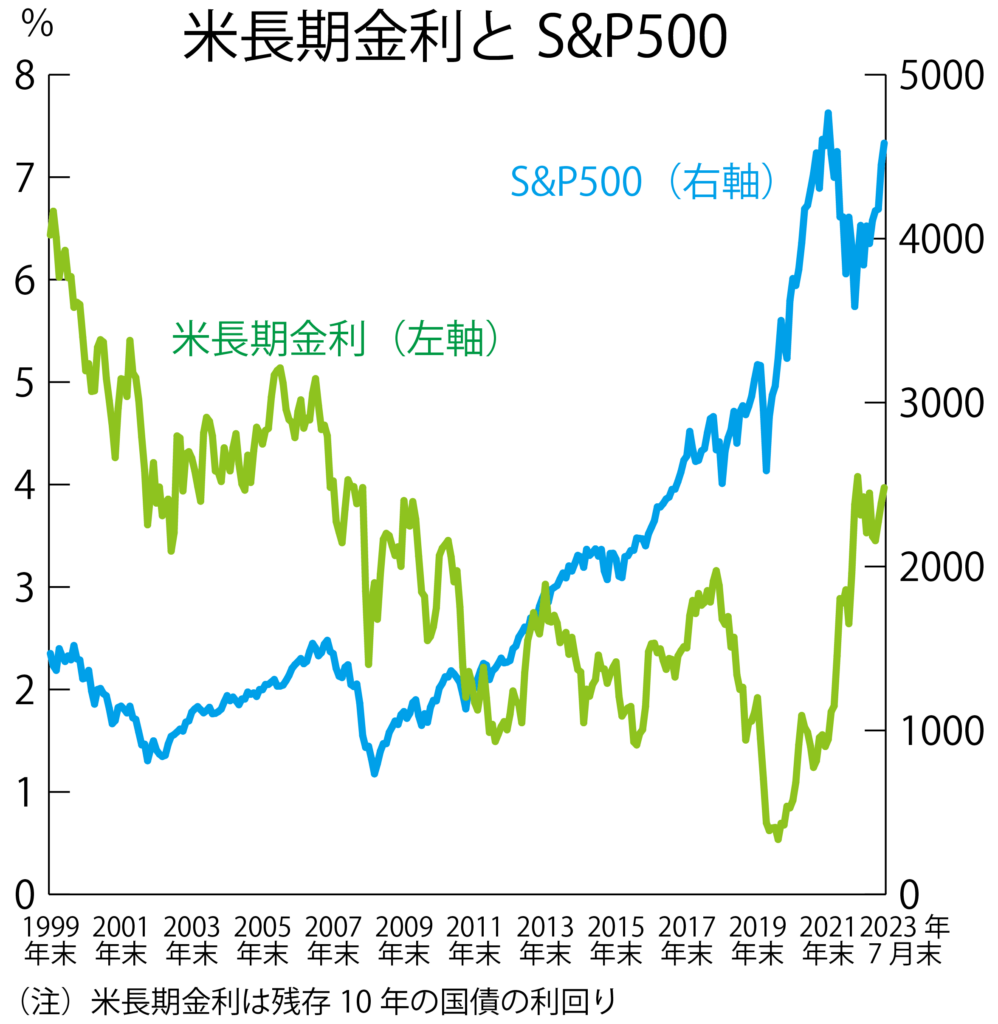

もっと長期的に考えるために1999年末以降の米長期金利(残存10年の国債利回り)とS&P500の関係をグラフ化してみましょう。2000年からのIT(情報技術)株バブル崩壊の局面や、2008年のリーマン・ショック当時は長期金利が下落するなか、株価も大きく下落しました。2020年の新型コロナウイルスの流行当初も長期金利の低下と株価下落とがほぼ同時に起きました。

これは金利と株価との関係が単純には語れないことを浮き彫りにしています。結果が出てから振り返れば、一つ一つの局面がどんな理屈で動いていたのかを説明するのは、そう難しくはありません。

- 株価も長期金利も景気動向を踏まえて動いていただけ

- 当局の利上げや利下げの動きが実体経済の後追いになっていたため

- 株式相場を崩さないことが金融政策の優先事になっているため

- 株高が続く現状の市場の動向は途中経過にすぎず、いずれ強烈なしっぺ返しを食らうのではないか

といった具合です。

しかし、過去はもっともらしく語れても、今後のマーケットの動きを見渡した場合に、どの理屈が当てはまるかなどは簡単にはいえません。ここに掲げていない要因が原因になって、株式相場があらぬ方向に動かないとも限りません。

いまはAI(人工知能)時代だから、コンピューターに判断を委ねたいという人もいるかもしれません。しかし、数理計算に基づいて運用するクオンツ系のバランス型投資信託の運用不振を目の当たりにすると、過去の相場の動きと確率計算を頼りにした投資などは、ほとんど頼りにならないことがわかります。

<じたばたしないことが得策では>

機関投資家のプロの運用担当者は「音楽が鳴っている間は踊り続けなければならない」という宿命を帯びていますが、一般の個人投資家は無理をする必要はないように感じます。結局、マーケットの先行きなどは誰にも読めないのですから、じたばたしたところで、冷静に何もしなかった人に比べてリターンが高まるとは思えないからです。

すでに個別株や投信などにある程度の資金を振り向けているのならば、失敗したらあきらめることを前提に、居心地のいい金融資産の配分を長期的に維持しておくことが得策ではないかと考えています。

インフレになったからといって、株高になるとは限らないことは前回の「基本の話(第18回)」で解説した通りです。相場の先行きを当てる人も外す人もいるでしょうが、どちらにしても確率的に出てくるだけの話ではないかと思います。他人のアドバイスは話半分どころか、話5分の1程度に聞いておくのがちょうどいいと指摘する人もいます。

利上げ局面に限った話ではありませんが、唯一、注意しなければならないのは、締め切りのあるおカネを個別株や投信、外貨預金などに振り向けないことです。おカネが必要になるときが来たら、その時点での相場がどうであろうが換金しなければなりません。こんな投資の手法は「投資」ではなく、「投機」だと思います。(マーケットエッセンシャル主筆)

NPO日本個人投資家協会を寄付で応援

よろしければこのサイトを運営している日本個人投資家協会を寄付で応援してください。

寄付で応援

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

映画「アウトブレイク」とコロナ肺炎を材料としたヘッジファンド売りの終息期とここで儲かる投資作戦(第997回)

ダスティン・ホフマン主演の1995年のこの作品は、ウィルス・伝染病・映画の三項目で調べると、必ず出

-

-

バルザック「ゴリオ爺さん」と米中対立の狭間で急成長する新興国への投資 (第1049回)

サマセット・モームが選んだ「世界の十大小説」をご存じだろうか。作品名だけ列挙する。 トム・

-

-

映画「ロシアより愛をこめて」とロシアのウクライナ侵攻。NYと東京市場の猛反発を私が予想する理由(第1104回)

「ドクター・ノオ」に次ぐ「007」ものの第2作、シリーズ最高傑作とされている。オリエント急行車内で

-

-

映画「フィールド・オブ・ドリームス」と、米軍800人のトップ招集。自民党新総裁に欠けているもの

2025・10・12(第1294回) <アマゾンより> NHKの衛星放送で上映

-

-

映画「コンフィデンスマンJP 英雄編」と信頼するベテラン二人のN Yダウ平均とNASDAQ、日経平均の底値予想。そして私の強気 (第1100回)

一週間で興行収入12億円、観客50万人を動員した大ヒット作。私は長澤まさみのファンなので、早速、観