木村喜由のマーケット通信

日経225高値更新も割高銘柄多

見かけは裁定残減少でもポジション増加

日本個人投資家協会 理事 木村 喜由

ドル円も企業収益も上向きならば企業価値も上向きであり、株価が上がるのは当然のことだから、日経225が2007年7月の終値ベース高値18,262円を更新するのは時間の問題だった。一応、2000年5月以来の高値ということになるが、これは例の225銘柄一括30銘柄入れ替え(2000年4月24日)という、「指数の連続性を重視する」と謳っている日経225インデックスとしては自己矛盾の大イベントで急落して以来の高値。

TOPIXはまだ07年12月以来の水準

その後の銘柄入れ替えでインデックス寄与度の高い値がさ株が多くなり、これらが首尾よく値上がりしたため、めでたく高値更新となった。しからば東証一部全体の動向を示すとされるTOPIXはどうだったかというと、まだ2007年12月以来の水準である。

ただしTOPIXの名誉のために言っておくと、TOPIXは2000年高値が1,755、2007年高値1,817で、日経225の高値が切り下がっているのとは逆のパターン。もしTOPIXが07年ザラバ高値1,824を抜いたならば1992年以来ということで、何と23年ぶりということになる。ただしそこに行くまではここからさらに20%以上値上がりする必要があり、年内達成はさすがに難しいだろう。

12連続拡大パターンにも終止符

ついでに述べておけば、TOPIXは1993年年央以来、高値切り上げと安値切り下げを繰り返し続ける、拡大パターン(英語で言うとBroadening Formation)を12波以上続けている。これは相場チャート史上空前の異例のパターンだが、今回の長期上昇で07年高値を更新するのは時間の問題であり、さすがにその天井を付けた後で、12年6月安値692を割り込むことはまさかあるまい。つまり、1,824到達をもって、騰がっては大崩れという不名誉な連続記録に終止符を打つことになると思われる。

NYダウも拡大パターン、出発点に戻るか

もう一つ、ついでに述べておくと、NYダウも98年以来拡大パターンを形成継続中である。拡大パターンのセオリーとして、天井でも安値でも、一方向への波動が完了した後は、比較的急速な動きで出発点のレベルに戻ろうとする、ということがある。その出発点とは8,000ドル付近であり、もし米国のQEが最終的に失敗に終わりデフレになったら、そういう動きが起こる可能性も皆無ではない。VISA、ゴールドマンサックス、スリーエムなど値がさ株の比重が高くなっているため、これらが一斉にダメージを受けるような金融不安が起こるものかどうか、気をつけておけばよいだろう。

そうでなくても、通常の4年から6年のサイクルの下落でも高値からの下落率が20%から30%になるのが普通なので、ある程度下値への警戒心を持って臨む必要がある。何と言ってもここまでの上げは史上空前の超金融緩和という追い風による参考記録的な面があり、はしごが外された時に何が起きるか、確信を持って答えられる人は誰もいない。あのグリーンスパンさんだって不安がっているぐらいだから。

日経225のうち予想PER30倍超えの29銘柄

とうとうTOPIXは1,500ポイントに乗せてきたが、個別銘柄をチェックすると、ずいぶん割高だなという銘柄が増えていることに気が付く。

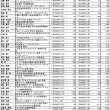

225銘柄のうち赤字会社を除き今期予想PER30倍超となったのは2269明治HD、2503キリン、2801キッコーマン、3436SUMCO、4151協和キリン、4324電通、4452花王、4502武田薬、4506大日薬、4507塩野義、4519中外薬、4523エーザイ、5202板硝子、5214電気硝子、5301東海カ、7731ニコン、7733オリンパス、8035東京エレ、8053住友商、8270ユニー、8801三井不、8802菱地所、8803平和不、8804東建物、9007小田急、9301三菱倉、9613NTTデータ、9766コナミ、9983ファストリ。

このうち値の低いもの、一時的要因で収益が悪化したものは心配ないが、高値圏でPERが高い銘柄は過熱しているか裁定取引の影響で過剰に値上がりしていると見られ、225インデックスを過剰に押し上げていることは明らか。まだTOPIX側は安全圏だが、このところのNT倍率の急低下は225中心に買い上げてきた向きが利益確定に動いている気配が濃厚で、しっかりとした現物買いの支えがなくなるとストンと値を下げる場面がありうることを暗示している。

債券から買い換え需要でディフェンシブ業種が高

上記のうち成長性が低いはずの食品薬品家庭用品などディフェンシブ業種は、利回りが低すぎて債券を買い増すことのできなくなった投資家が一種のオルタナティブ投資で集中的に買い上げていた模様で、債券利回りが正常に向かうと売られるはずである。また裁定残高は見掛けは減少しているが、報告義務のない取引所非会員によるポジションが増加しているため、悪材料が出た場合に急落の恐れが残る。両方の動きが重なって高い銘柄も結構ある。

投機筋は明け方にロスカットの連鎖反応を狙う

日銀のETF買いやGPIF(公的年金運用)などの買いがあるから大きく下がることはない、とのんびり構えている人は売り仕掛けをする投機筋のやり口を知らないのだろう。日銀やGPIFは安値圏では分散的に買いを入れるが、自ら相場形成を行うことは禁じられているので、短期鋭角的な急落に強引に買い向かうことはありえない。一方、投機筋は買い支えの入りにくい夕場や明け方の時間帯に為替や海外市場のミニパニックに乗じて大きく動かし、ロスカットの連鎖反応を引き起こすところまで持って行くので、朝起きてみたら浦島太郎みたいに周りの景色が変わっていたということがよくあるのだ。

“ベータ値の高い”銘柄は長く持つな

自分がよく知っている信頼できる銘柄に限定し、着実に安値を拾うという作業を繰り返していれば、やがて企業価値の上昇につれて株価も上に行く。インデックス連動、専門用語で言う「ベータの高い(株価指数そのものよりも大きく上下に動く)」銘柄は基本的に短期のドタバタをうまく利用するために売買するものであり、長く持つものではない。

Vol.1273(2015年2月20日)

*木村喜由のマーケット通信は今後、有料記事で掲載予定です。サンプルとして無料公開しています。

(了)

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

源義経「鵯越えの逆落し」と、いま市場で起きている銘柄選別の大転換(第1052回)

一般的には「一の谷の戦い」(1184年3月)とよばれているが、私は「ひよどり越えの逆落し」の奇襲を

-

-

映画「マイ・インターン」と郵政公開と市場の今後

心温まるお勧め作品。ナンシー・マイヤーズ監督は古いハリウッド・コメディの雰囲気を復活させた。

-

-

日本人が知らない中国投資の見極め方【3】

香港―上海直通列車で上がる株(上海編)アナリスト 周 愛蓮 前回分で書いたように、香港証券取引所と上海証券取引所の株式の相互売買が、来る

-

-

「予測精度1位」はBNPパリバ河野氏

2014年株価予想・的中度ランキング

ストラテジストら64人分を一挙公開!ジャイコミ編集部 2015年版はコチラ→「2015年株価予想・的中度ランキング 「当てた」市場専門

-

-

名門「ドイツ銀行」のまさかの経営危機

「選択」2015年9月号 今井澂 つい3年前には総資産で世界第1位、その後中国勢にその地位は奪わ