基本の話by前田昌孝(第5回)

公開日:

:

最終更新日:2022/06/01

上級, 無料記事 マーケットエッセンシャル, 前田昌孝

4月から高等学校の家庭科「家庭総合」で金融教育が、社会科「公共」で投資教育がスタートしました。数冊の教科書を読んで、やや疑問を感じる部分もあるのですが、しばらくは様子を見たいと思っています。5回目の基本の話では、以前からおかしいと思っている金融庁のホームページについて、問題点を指摘します。

とり上げるのは、証券投資に関心を持ち始めた人たちを対象に、「貯蓄から投資へ」を促す目的で用意された「NISA特設ウェブサイト」です。NISAはいうまでもなく、2014年に創設された少額投資非課税制度のこと。そのなかでも投資信託への定期的な積み立てによって資産形成に役立ててもらおうと考えている「つみたてNISA」を金融庁が積極的に推進しているのは、広く知られていることでしょう。

実は「つみたてNISA」の制度そのものもかなりおかしくなってきているのですが、その点の指摘は次の機会に譲り、とにかくホームページの中身そのものに議論の焦点を絞りましょう。特におかしいと感じるのは2カ所あります。1つは「NISAを始める前に」という小コーナーのなかにある「資産運用シミュレーション」という部分です。

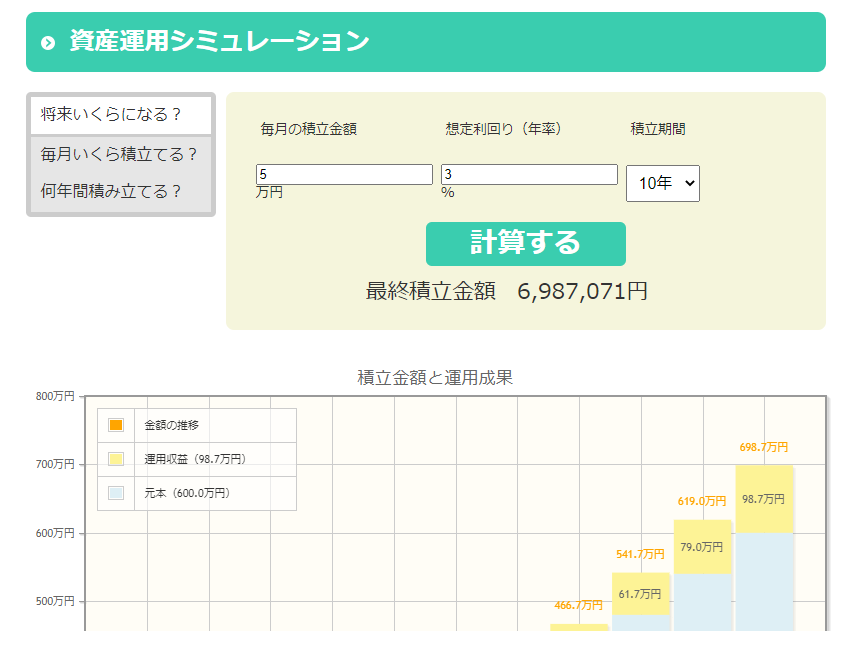

毎月の積立金額、年率の想定利回り、積立期間を設定すると、最終的な積立金額(元利金)がグラフとともに表示されるというページの設計は、多くの証券会社や銀行もそれぞれのホームページで用意しているので、おなじみのことかもしれません。

このような使い方だけではなく、目標金額と積立期間と想定利回りを入力すると、毎月、いくら積み立てなければならないかが計算できたり、目標金額と想定利回りと毎月の積立金額を入力すると、目標金額に届くまで何年かかるかが計算できたり、さまざまな応用問題を解くことができます。

実際に数式で書くと、けっこう難しいことになりますが、表計算ソフトに組み込まれている関数に詳しい人にとっては、計算自体はそれほど面倒な話ではないでしょう。

問題は読者をミスリードする可能性があることです。ページを開けばすぐにわかりますが、ホームページの読者が自由に入力すべきところに、あらかじめ、「例えば」の数字として「5万円」「3%」「10年間」と書き込まれていて、このような設定で積み立てを続けると10年後の最終積立金額(元利金)が698万7071円になると、試算されていることです。

年率リターンについて、3%という数字を掲げる根拠はどこにあるのでしょうか。今日のようにゼロ金利の時代に、安定的に3%前後のリターンを生み出す金融商品などどこにもありません。金融庁は欄外に「本シミュレーションのいかなる内容も、将来の運用成果を予測し、保証するものではありません」というお定まりのお断りを入れ、責任逃れをしていますが、投資の初心者がこのようなページを見れば、「投資をすれば、3%ぐらいのリターンは普通に得られるのだ」と誤解する恐れが十分にあります。

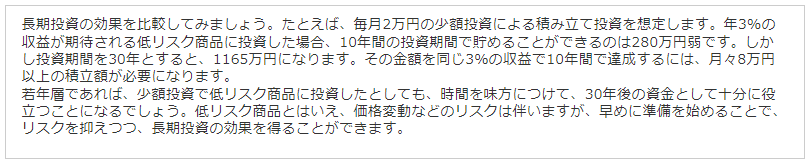

しかも、金融庁はこのシミュレーションのグラフの下に「年3%の収益が期待される低リスク商品」という言葉を挿入しています。「お役所だから慎重に書いているんだな。もっとリスクを取れば、もっと大きなリターンが得られるのではないだろうか」。こんなふうに読み取る人も多いのではないでしょうか。

若い読者の皆さんは信じないかもしれませんが、筆者と同世代の人たちはそろそろ引退して年金生活に入る時期に差し掛かっていて、筆者のもとには毎年、複数の友人・知人から「私もいよいよ第一線を退くことになりました。ついては退職金を元手に資産運用を始めたいと思っています」などと書いた年賀状が届きます。

筆者は「慣れないことはしないほうがいいのに」と心の内で思っているのですが、多くの友人・知人は退職金の入金直後にやってくる銀行の営業担当者の誘いに乗せられ、だいたい1000万円ぐらいの単位で、投資信託などを購入しています。

最近も旧知の友人が「銀行の人に薦められてESG(環境・社会・ガバナンス)投信を買ったのだけれども、もう基準価格が1割以上も下がっちゃって、悔しくてたまらない。周囲の友人もみんな『いい投信を買ったね』とほめてくれるのに。買う前に前田さん(筆者の名前)に相談すればよかった」などと肩を落としていました。

長年、株式投資をしている人にとっては1割程度の損失は日常茶飯事でしょうが、銀行預金中心で過ごしてきた人にとっては、コツコツためたお金があっという間に目減りするのは、本当にショッキングなことなのです。筆者は心から事前に相談を受けていなくてよかったと感じました。

もっとも仮に相談を受けていたとしても、「温暖地の住民が冬の北海道に行ってレンタカー旅行をするようなもの。絶景に出会えるかもしれないが、事故を起こしても誰も同情してくれない」と答えるだけですが。

証券投資のリスクを過小評価させるような金融庁のホームページは、本当に問題だと思っています。

もう一つ、金融庁の故意なのか、悪気はないのかよくわかりませんが、同じ「NISAを始める前に」という小コーナーの「投資の基本」というページの下のほうにある「分散投資」の具体例は、いかにもそれらしく書いてあるだけに、より罪深いといえるでしょう。

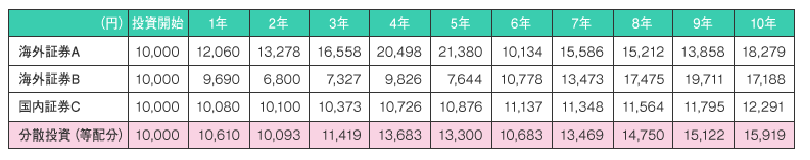

日本やさまざまな国・地域の株式等に投資した結果が10年後にどうなるか、数字をあげて書いてあるのです。海外証券Aと海外証券Bと国内証券Cにそれぞれ1万円ずつ投資したと仮定し、ABCそれぞれは元本割れを含むバラバラの値動きをしているようなのですが、1年目、2年目と10年目までどの年末をとっても、3本を合計した「元利金」が元本を割ることはなく、10年後には元本の1・6倍弱になっているという「投資成果」を示しています。

文章での説明よりも、実際の表を見たほうが早いでしょう。海外証券Aは1万円の投資元本が10年後1万8279円に、海外証券Bは同10年後1万7188円に、国内証券Cは同10年後1万2291円になったというわけです。Bには途中、元本割れになった年末が5回ほどありますが、3つ合わせると元本以上になっています。

しかし、価格の変動が激しいリスク商品に投資して、こんな結果オーライのような話になるのは、ちょっと虫が良すぎるのではないでしょうか。表では2年目の分散投資の成果(等配分)が1万93円になっていますが、A、B、Cのそれぞれの2年後の価格を平均すると1万59円なので、表は金融庁の計算ミスだと思います。

それはともかくこの10年間の値動きをもとに、A、B、Cそれぞれの証券が生み出した実績リターンと、それぞれの証券がはらんでいたリスクを年率で表現すると、Aは年率リターンが6・2%、年率リスクが27・2%の証券だったと試算できます。Bは年率リターンが5・6%、年率リスクが23・3%になります。Cは年率リターンが2・1%、リスクが1・1%になります。

同じ株式なのに海外証券と国内証券との間でなぜこんなにリスク・リターンの度合いに差があるのか、理解に苦しみますが、金融庁が仮に置いたデータなので、受け入れることにしましょう。さらにA、B、Cの年々の価格の推移から、それぞれの相関係数をはじき、これも考慮に入れたうえで、3証券をすべて合わせたリスクとリターンのプロフィルを計算すると、合成リターンは年率で4・6%、合成リスクは同12・0%になります。横軸にリスク、縦軸にリターンをとった散布図は以下のようになります。

このようなリスクとリターンの特性を持ったリスク商品で10年間、運用した場合の投資成果はどうなるのでしょうか。金融庁のホームページで説明されているように、10年後までのどの年末をとっても「元利金」が元本を割ることなく、10年後には元本が1・6倍程度に膨らんでいるのでしょうか。

一般的な金融工学の理論が教えるように、リスク商品のリターンの分布は「対数正規分布」(対数をとると正規分布になっているような分布)になっていると仮定すると、想定リスク12・0%、期待リターン4・6%(今回の合成ポートフォリオが内包するリスクとリターン)の金融商品で運用した場合の10年後の投資成果は、次のグラフのように分布するはずです。なおこのグラフは1000回のシミュレーションを実施して作成したものです。

合成ポートフォリオの期待リターンが4・6%ですので、もしこれが定期預金のようにリスクゼロ商品であれば、10年後には複利で計算した元利金が元本の1・6倍弱になるのですが、実際には想定リスクが12・0%もあるため、成果の分布は左右均等の山なりではなく、グラフのように下膨れになります。乱数を発生させて実施したシミュレーションなので、試行のたびに若干、結果は異なるのですが、それでも14%程度の確率で元本割れになるもようです。

10年目でも元本割れが14%程度あるということは、1年目、2年目など運用からの年数が短い場合にはもっと元本割れの可能性が大きくなります。金融庁は分散投資の成果を強調したいためか、途中でも3商品合わせての元本割れが起きないように毎年の数字を置いていますが、その数字から、内包しているリスクとリターンを計算し、改めてシミュレーションをしてみると、1年目で36%、2年目で33%、3年目で29%という具合にかなりの確率で元本割れが起きる可能性があることがわかります。

金融庁は意図的に国民をミスリードしようとしているわけではなく、分散投資の成果をイメージしやすいように適当な数字を置いただけかもしれません。しかし、書いてある数字は現実の投資のリスクを正しく反映しているわけではないので、ホームページを見た国民は結果的に投資のリスクを過小評価することになってしまいます。

「貯蓄から投資へ」と個人マネーを誘導する政策は重要かもしれませんが、適当なことを言って国民を動かそうとするのは正しい政策ではないでしょう。金融商品取引法が禁じる「断定的投資判断の提供による投資勧誘」に当たる恐れもありますし、EBPM(エビデンス・ベースド・ポリシー・メイキング=証拠に基づく政策立案)の考え方にも反しています。(マーケットエッセンシャル主筆)

NPO日本個人投資家協会を寄付で応援

よろしければこのサイトを運営している日本個人投資家協会を寄付で応援してください。

寄付で応援

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

投資セミナー 『激動の世界経済~投資チャンスを見逃すな!9月』 が開催されました。

JAII投資セミナー 『激動の世界経済~投資チャンスを見逃すな!(後期) 9月』 が開催されました。

-

-

映画「生きる LIVING」とトランプ再選の可能 性。米企業収益悪化が抱く日米「ドカ」。 (第1167回)

映画「生きる LIVING」とトランプ再選の可能性。米企業収益悪化が抱く日米「ドカ」。 20

-

-

実は緊迫化している対中包囲による局地戦の可能性 (第1062回)

このブログの愛読者の方々は、私が米国の軍事産業の株価から「どうも冷戦がホット化、つまりドンパチやら

-

-

映画「真夏の方程式」とポスト石破、そしてトランプ2.0の行く末

2025・9・21(第1291回) <アマゾンより> ご存知、福山雅治が活躍す

-

-

映画「素晴らしき哉、人生!」と金融市場でのリーマンを思わせる異変

私は先週、岐阜の大手会計事務所での講演会に招かれ、その前夜に夫婦で長良川の鵜飼いを見物させていただ