基本の話by前田昌孝(第24回、過半が「平均」に届かない)

公開日:

:

無料記事 マーケットエッセンシャル, 前田昌孝, 投資リターン分析

2023年の東京株式相場は日経平均株価が28・2%上昇して、幕を閉じました。しかし、個別銘柄の年間騰落率をみると、約6割の銘柄は日経平均や東証株価指数(TOPIX)の上昇率を下回りました。こうした傾向は程度の差はあれ、2023年に限ったことではありません。株価指数は市場の「平均」のはずです。それなのになぜ過半の銘柄が市場平均に負けるのでしょうか。

<リターンは10%未満が最多>

日経平均の28・2%の上昇は、アベノミクス相場が本格的に始まった2013年の56・7%以来の高い上昇率でした。TOPIXも2023年には25・1%上昇しました。上昇率は2013年に記録した51・5%以来の高さでした。

図表1は東証と名証上場の3807の個別銘柄の年間騰落率がどう分布していたかを示すグラフです。627銘柄の上昇率が「0%以上10%未満」で、これをピークに山なりに分布しています。プライム上場銘柄には上昇率が「10%以上20%未満」「20%以上30%未満」の銘柄が多いですが、それでもピークは「0%以上10%未満」の240銘柄となっています。

日経平均やTOPIXの上昇率は「20%以上30%未満」のゾーンに入りますから、過半の銘柄がそこまでの上昇に届いていないことがわかります。

スタンダード市場やグロース市場に上場している銘柄が足を引っ張っていると思われるかもしれませんので、ここからはTOPIX採用銘柄だけに絞って話を進めていきます。TOPIX採用銘柄は早晩、政策投資株や大株主の持ち分などを除いた「流通株式時価総額100億円」以上に絞られる方向ですが、現段階では旧東証1部上場銘柄を中心に2147銘柄が計算対象になっています。

<個別銘柄は平均21・6%上昇>

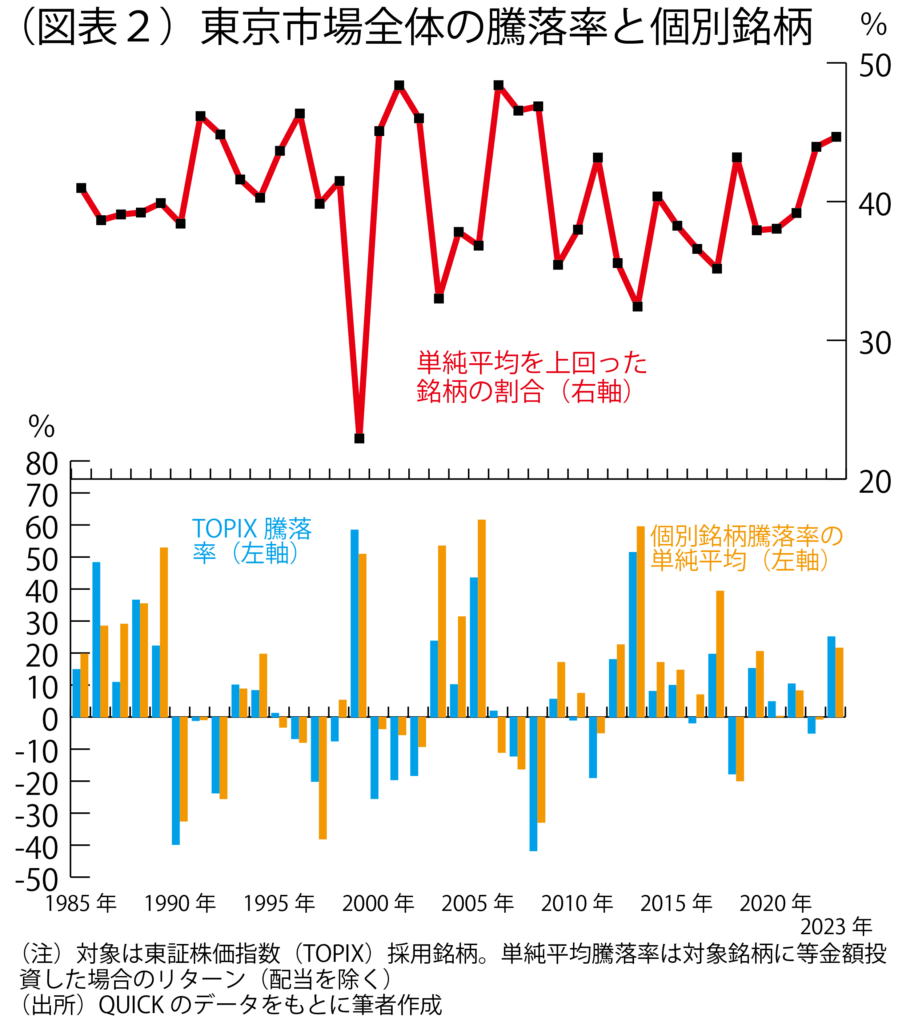

図表2の下段の棒グラフに示すようにTOPIXの騰落率と、TOPIX採用の個別銘柄の年間騰落率の単純平均との大小関係は年によって異なります。限られた銘柄がリードした上昇相場だったのか、全般底上げ型の相場だったのかなどによって、違いが出てきます。

2023年の上昇相場は「全般底上げ型」ではなかったということでしょう。個別銘柄の上昇率の単純平均は21・6%と、日経平均やTOPIXを下回りました。2147銘柄のうち、日経平均以上に上昇したのは35・3%に当たる757銘柄、TOPIX以上に上昇したのは40・2%に当たる862銘柄にとどまりました。

では日経平均やTOPIXの代わりに個別銘柄の騰落率の単純平均を使って、それ以上か未満かを切り分けると、きちんとフィフティー・フィフティーに二分されるのでしょうか。図表2の上段の折れ線グラフは1985年以降の状況を示していますが、単純平均を上回る上昇を記録した銘柄の割合が50%を超えた年はありませんでした。

<「平均をアウトパフォーム」は半分未満>

騰落率の単純平均以上に値上がりした(下落した場合は下落率がより小幅だった)個別銘柄の割合が最も高かったのは、IT(情報技術)バブルの崩壊が続いた2001年のことでしたが、それでも48・4%と半分以下にとどまっていました。

実は日経平均は値がさ株、TOPIXは時価総額の大きい銘柄に左右され、振れ幅が大きくなりがちな指数なので、個別銘柄の過半が日経平均やTOPIXをアウトパフォームすることがあります。

IT(情報技術)バブルが崩壊した2000年から2005年にかけては個別銘柄の過半が両指数をアウトパフォームしていました。そんな局面でも個別銘柄の騰落率の単純平均をアウトパフォームする銘柄が過半になることはありませんでした。

<過去30年ではわずか4・7%>

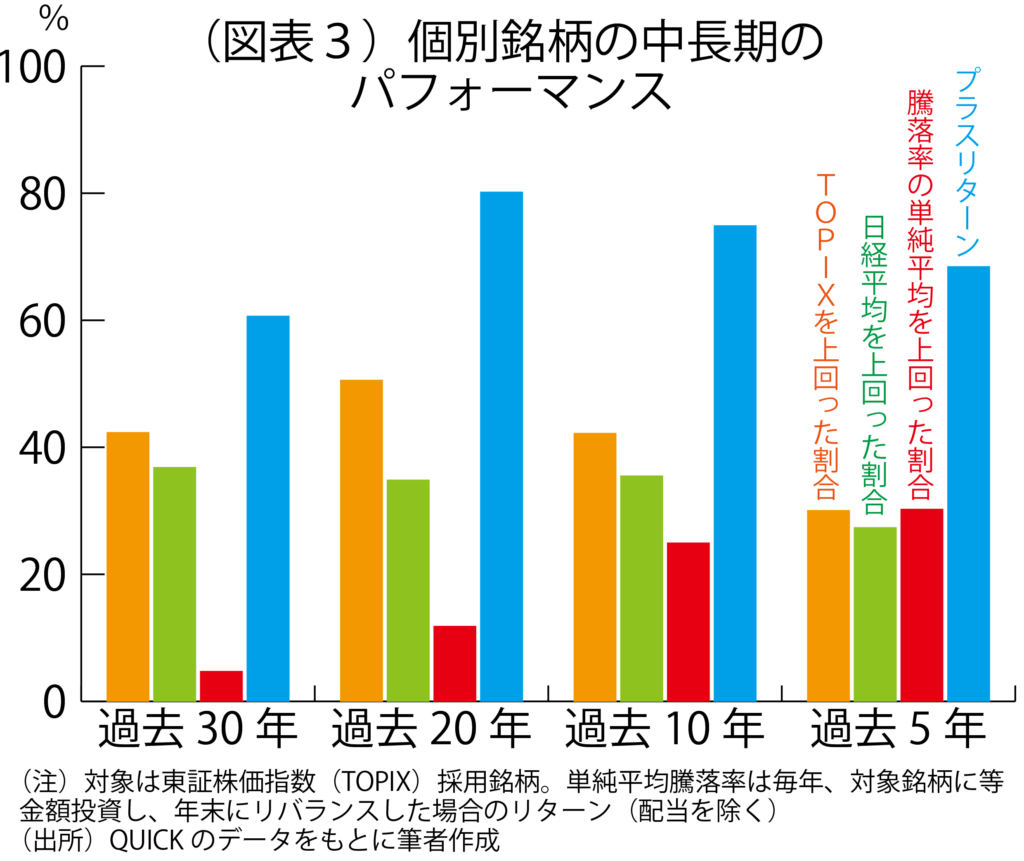

個別銘柄に中長期投資をした場合に、両指数をアウトパフォームできる可能性がどの程度なのかも考察しておきましょう。2023年末までの5年間、10年間、20年間、30年間について計算した結果を図表3に示してみました。

過半の銘柄が配当を除いてもプラスリターンを確保してはいます。しかし、日経平均やTOPIXを上回ったかどうかでみると、20年間の投資で50・8%の銘柄がTOPIXを上回るリターンを出していたのを唯一の例外として、過半の銘柄がアウトパフォームするケースはありませんでした。

毎年の個別銘柄の騰落率の単純平均と同じ収益率で元本が増えたと仮定すると、累計の騰落率は過去5年で58・1%、過去10年で153・4%、過去20年で528・5%、過去30年で736・5%になります。こんな運用は非現実的だと思われるかもしれませんが、理屈上は毎年末に対象全銘柄に等金額投資をし、年末を迎えるたびにリバランスをすることで実現できるはずです。

個別株投資でこれを上回るリターンを出せたのは過去5年では30・3%、過去10年では25・0%、過去20年では11・8%、過去30年では4・7%でした。

<個別株投資はたまに大勝ち>

こうしてみてくると、個別株投資の過半は市場の「平均値」に届かないのだから、割が合わないのではないかと思われるかもしれません。株価指数に連動するインデックス投信を買ったほうがましだという話にもなりそうです。

しかし、個別銘柄への投資のメリットは、確率は小さいながらも、市場の平均値を大幅に上回るリターンがえられる可能性があることです。言い換えれば、たとえ1銘柄への投資でも、ごくまれに大勝ちすることがあり、何百回も何千回も繰り返せば、総合的なリターンは「平均値」と同じになるはずです。

投資銘柄数を10、20と増やしていけば、リターンが市場平均を下回る可能性は徐々に小さくなっていく一方、大勝ちの度合いも小さくなるでしょう。最終的に指数に採用されている銘柄をすべて買えば、リターンは市場平均通りになる一方、大勝ちの可能性もゼロになります。

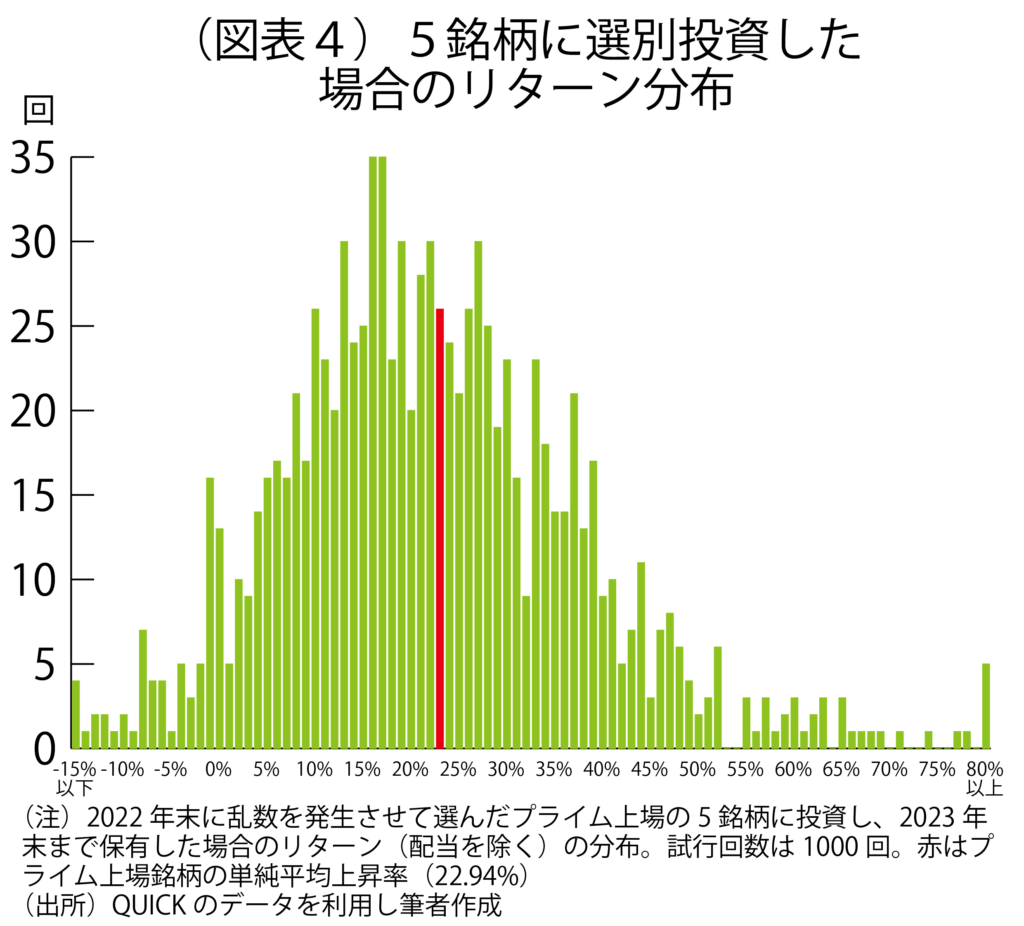

一銘柄への個別銘柄投資は究極のアクティブ運用ともいえます。本稿の最後では2023年のプライム上場の個別株の株価騰落率データを使い、全1648銘柄のなかから5銘柄をアトランダムに選んで1年間保有した場合のリターンの分布を示してみます(図表4)。

1銘柄だけを選んだ場合にはリターンがマイナス15%以下になるケースが1000回のうち124回、プラス80%以上になるケースが43回ありました(この回数はシミュレーションのたびに異なります。以下同じ)。1648銘柄の年間騰落率の単純平均は22・94%でしたが、1銘柄投資を1000回試行したときのリターンの中央値は20・18%でした。リターンが平均値未満にとどまったのは538回(53・8%)でした。

<平均値と中央値の「距離」縮まる>

投資銘柄を5銘柄に増やした場合はリターンがマイナス15%以下になるケースが4回、80%以上になるケースが5回に減りました。1銘柄投資に比べてリターン分布の幅が小さくなってきました。1000回試行したときのリターンの中央値は20・92%に上昇しました。リターンが平均値未満にとどまったのは542回(54・2%)でした。

リターンの分布の幅が狭くなってきたことは、5銘柄投資のほうが1銘柄投資に比べて平均値と中央値との「距離」が縮まってきたことでも示されています。全1648銘柄の半分の824銘柄に投資すると、理屈上は平均値と中央値の「距離」がゼロになるはずです。

理屈上はリターンが平均値未満にとどまる確率は、投資銘柄が1銘柄のときは54%(1648銘柄中890銘柄)ですが、投資銘柄が824銘柄になるとちょうど50%になります。さらに1647銘柄になる(1銘柄だけ外す)と46%になる計算ですが、そこまで投資銘柄を増やしてしまうとリターンの分布の幅がほぼゼロですから、リターンが平均値以上かどうかは「肉眼」では確認できないでしょう。(マーケットエッセンシャル主筆)

関連記事

-

-

こんな金融商品にご用心

商品先物、勧誘禁止で売買激減し再び規制後退

プロ向けファンド規制するも不十分楠本 くに代 金融消費者問題研究所代表 現在、金融取引関連の法制度が激しく動いています。 消

-

-

パール・バック「大地」とハンガーパンデミックの発生と中国の蝗害(第1029回)

ノーベル賞を獲得した名作。極貧の中国の農家・王一家の30年にわたる苦闘ぶりを描いた大河小説。大河の

-

-

映画「エデンの東」と米国債格下げと金の暴騰。2023・2・12(第1159回)

映画「エデンの東」と米国債格下げと金の暴騰。 それに、3月期末にからんだ株式の益出し売り

-

-

岡部陽二が新著を発刊

著者によれば、本書「国際金融人・岡部陽二の軌跡~好奇心に生きる」の印刷版はごく少数部に留め、基本的に

-

-

映画「TAR/ター」と米国債務の引き起こす巨大なリスク。

映画「TAR/ター」と米国債務の引き起こす巨大なリスク。インフレ対抗策としての金への投資。そして日