基本の話by前田昌孝(第14回)

<SMBC日興証券事件の本質>

「相場操縦事件」として報じられているSMBC日興証券の不正取引事件について、2月13日に東京地裁(神田大助裁判長)が初めての判決を下しました。求刑をも上回る追徴金を科すことで、「悪質な行為」を排そうする判決に見えましたが、筆者は一連の判断にはいまだに疑問を持っています。外見上、相場操縦と認定できる行為があったのかもしれませんが、そこが諸悪の根源とは思えないからです。

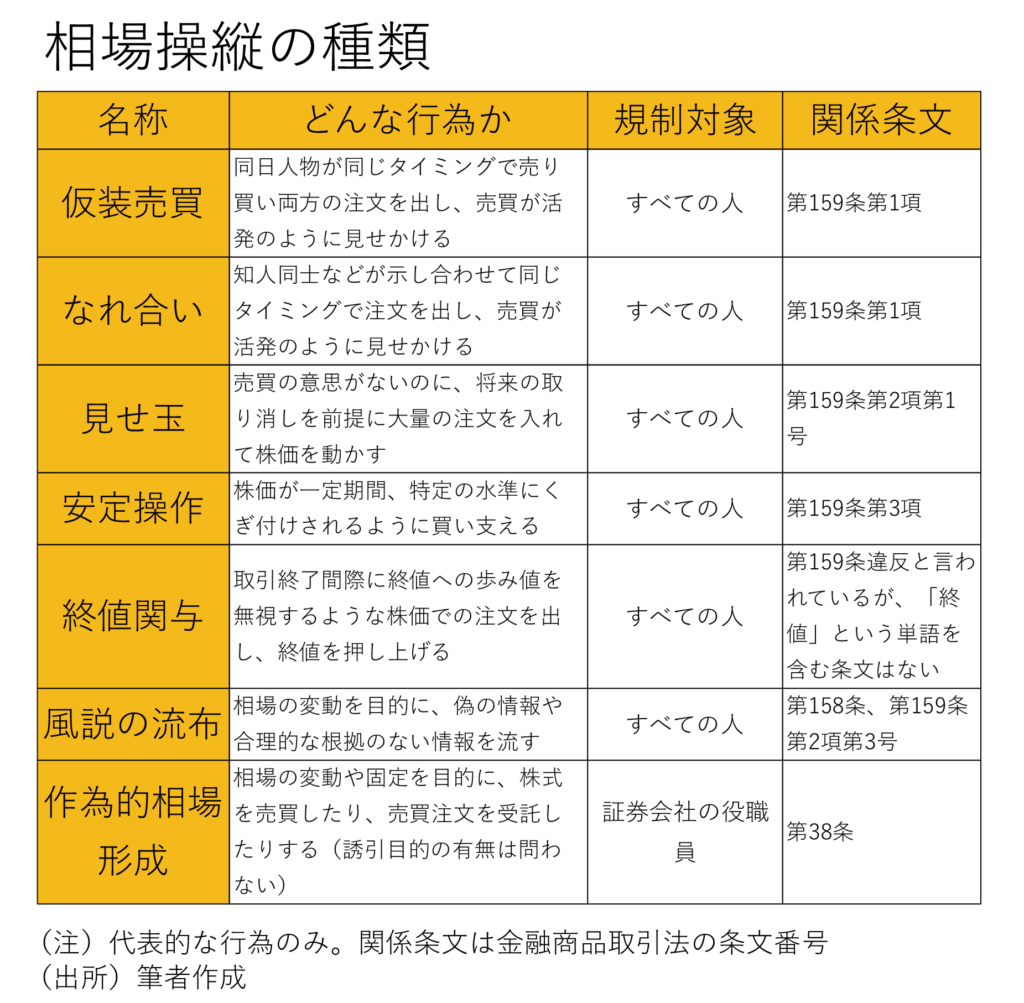

「相場操縦」が行われたのならば、証券取引で大きな罪であることは変わりありません。偽装、なれ合い、釘付け、見せ玉、風説の流布など具体的に法律で禁止されている行為もあります。これらはすべての市場参加者に適用されるものです。証券会社はこれに加えて「作為的相場形成」も禁じられています。

ただ、株価は買えば上がる、売れば下がるものです。どこからみても違法な行為が伴えば、相場操縦と認定される可能性が大きいでしょうが、株価の動きなどからみて通常の売買と大差ないものについては、実行した当の本人が相場操縦の意図を持っていたかどうかが判断の決め手になります。

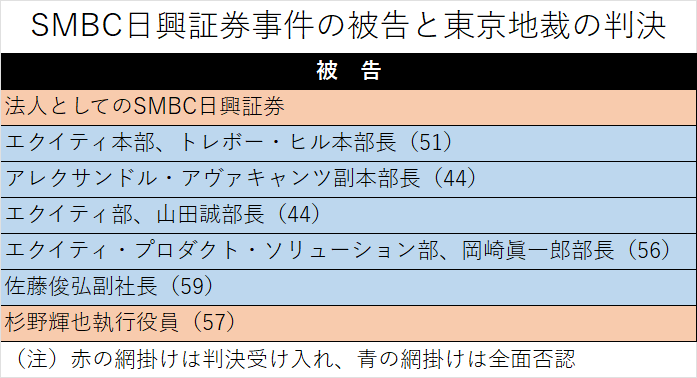

今回の事件では実際に株式売買を担当したトレーダーら4人と副社長(いずれも肩書は当時)も被告となっていますが、容疑を全面否定しており、公判の見通しが立っていないと伝わっています。2月13日の判決は法人としてのSMBC日興証券と、1人の執行役員個人に関するものです。2月25日付日本経済新聞によると、検察側も被告人側も控訴をしないとすでに決め、判決は確定したとのことです。

法人としては監督責任が問われており、会社側も不備だったことは認め、全面謝罪しているため、有罪にした「手続き上の不備」はないのでしょう。追徴金が一連の取引による利益を全部、吐き出しただけでは収まらず、検察の求刑をも上回る取引額の総額とされた点は、裁判官の事件に対する厳しい姿勢を示したものかもしれません。

執行役員個人は相場操縦の意図を認めたのではないでしょうか。そうでなければ、前述の通り、外形上、必ずしも相場操縦だと認定できないような行為を、相場操縦だと決めつけることはできませんから。もっとも、現場のトレーダーらは相場操縦の意図を完全に否定していますので、本当に相場操縦だったのかどうかわかりません。

各種の報道を読みますと、今回、有罪を受け入れた執行役員は、問題の銘柄の買い支えがあった当日、たまたま売買を承認する役割に就いていたとのことで、普段は別の仕事をしていたようです。本当に相場操縦を承認・指示したのか、さまざまな事情を考慮したうえで容疑を認めることにしたのか筆者にはわかりません。余計な推測をすることは当の本人に失礼に当たりますので、控えたいと思います。

SMBC日興証券は顧客からの信頼がなければビジネスが成り立ちませんから、いつまでも過去の不祥事に足を引っ張られているわけにはいきません。東京地裁の判決を受け入れたのは、「終わりにしたい」という企業としての意思でしょう。それは仕方がないことですが、筆者が気にしているのは、本当の問題点が隠されてしまうことです。

一連の取引を振り返ってみましょう。SMBC日興証券は大株主からの大口の売り注文を自己売買部門が関与するブロックオファー取引で受けることを決め、全国の支店に買い手を求めました。売り手からは執行日当日の終値の2%引きで自己売買部門が買い、買い手には同じく0・5%引きで売り渡す仕組みです。差額の1・5%が証券会社の儲けとなります。

ところが、執行日当日は朝からその銘柄の株価が下落するのです。本当は「本日が執行日」などとは朝からわからないはずなのですが、SMBC日興証券は必ず「株式を支店で売るための営業活動をした翌日」に執行してきたため、「公然の秘密」だったといっていい状態だったのです。

大口売りの買い手を求める過程で、大株主から大量の売りが出るとの情報が株価にマイナスの材料と受け止められた可能性もあります。それだけではなく、SMBC日興証券による営業活動で購入を約束した顧客が、他のオンライン証券などから空売りの注文を出した可能性も大きいのです。

なぜならば、SMBC日興証券は買い手側の顧客に対し、「明日の終値の0・5%引きで1万株(例えばです)を割り当てる」などと事実上の約束をしていたからです。これはどんな銘柄であろうが、空売りをすれば、差益を稼げる可能性が大きい「濡れ手に粟」のような情報なのです。空売りをし、割り当てられた株式で決済すればいいだけですから。

この買い手側の顧客の行為は不正取引ではないかと筆者は考えています。顧客が疑わしい取引に走ることを念頭に置いたうえで、顧客に株式を販売したSMBC日興証券の行動も不正営業ではないかと考えています。株式取引部門の買い支えなどは仮にあったとしても、この不正取引・不正営業行為の尻ぬぐいのようなもので、今回の事件の本質は、はるかに営業活動のほうにあると考えています。

今回の事件の顧客は複数であり、全員が同じというわけではありませんが、金融機関の顧客のなかには「とにかく儲け話を持ってこい」と強要するタイプの人も多いのです。最近、問題になっている仕組み債も、売り手側の金融機関の問題もさることながら、「他社はもっと高い利回りの商品を提案してくる。お宅はもっと出せないのか」と、無理な競争をあおる顧客が多く、金融機関が振り回されてきた面もあります。

買い手側の顧客は言い逃れができるかもしれません。「無リスクの取引ではない」と。なぜなら株価の下落に直面した売り手側の大株主が、売却自体をキャンセルしてしまえば、執行当日の朝から空売りで下がっていた株式が急速に買い戻され、買い手側の顧客は慌てて高値で買い戻さなければならなくなるからです。

実際、SMBC日興証券のブロックオファー取引は2021年8月までの10年間で339回、実施されましたが、2022年6月24日に公表された第3者委員会の調査報告書によると、過去に1回だけキャンセルされたことがあり、この日の当該銘柄の株価は後場、急騰し、空売りした買い手の顧客はたぶん損失を出しました。

証券取引等監視委員会の監視委員長を2022年12月まで6年間にわたって務めていた長谷川充弘氏は、日本経済新聞のインタビューに答えて「本質はSMBC日興証券が実施したブロックオファーのビジネスモデルに特異な点があったことだ」(2023年1月14日付朝刊)と答えています。

実際に株式の取引に当たったトレーダーらが有罪なのか無罪なのかは、現段階では何ともいえないでしょう。違法な安定操作に当たるとの見方もあるでしょうが、外形的には①彼らには相場を操縦する動機がない②もし取引が違法だという認識があれば、経過や結果をインターネットで報告するはずがない、と筆者は考えています。

そもそも自己売買部門の大引け間際の取引は今では解禁されており、彼らの行為は社内ルールが認めていたものです。株価も釘付けされていたわけではありません。株価は買えば上がるのであり、通常の取引と大差のない値動きならば、「相場操縦の意図があった」との言質が取れなければ、相場操縦とは認定できないでしょう。

筆者の見立てがすべて正しいかどうかはわかりませんが、このような見方があることが認識されることなく、今回の事件が単なる「相場操縦」だと片づけられそうな現状には、大きな危惧を持っています。証券市場の発展のためにも、詳細な事実に基づいた正確な理解が広がってほしいと思っています。 (マーケットエッセンシャル主筆)

NPO日本個人投資家協会を寄付で応援

よろしければこのサイトを運営している日本個人投資家協会を寄付で応援してください。

寄付で応援

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

ナルド・トランプの共通点が引き起こす安倍さんの復活。そして「脱炭素」へのブレーキ(第1098回)

鄧小平とトランプ————。共通点は失脚から立ち直って権力を握ったことだ。 文化大革命の初

-

-

緊急版「まだまだ続くお愉しみ」第983回 遂に来たドカン!底値は?どうするか?銘柄は?

三谷幸喜監督の最新作で、大ヒット中。主人公は悪徳政治家の主将黒田 (中井貴一)。あまりの非道で支

-

-

映画「コンティジョン」と乱高下するNYダウの意味と日本株(第1002回)

「コンティジョン」とは接触感染のこと。連日TVはまあ、あきもせずコロナ肺炎がらみのニュースを報じ

-

-

住商巨額損失事件のウラ~私が元上司の「簿外取引」を通して学んだこと=江守 哲

3月JAII投資セミナー 講師の江守 哲 氏(エモリキャピタルマネジメント代表取締役)による記事をご

-

-

【初・中級者向き】映画「アリー/スター誕生」と2019年の日米株式市場の動向

アカデミー賞候補とうわさされる映画を最近続けて2本、観た。一つは「グリーン・ブック」そして今回の「ア