基本の話by前田昌孝(第26回、最高値更新とは何か)

日経平均株価が2月22日に1989年末に付けた最高値を上回り、日本経済が新しいステージに入ったとの声も聞かれます。株式を持っていなければ恩恵はなさそうですが、世の中の気分が明るくなり、多くの人々が財布のひもを緩めれば、回り回って景気浮揚につながる可能性もあります。なぜ最高値を更新したのか、日経平均の採用銘柄の変化から考えてみます。

あの時の日経平均と今の日経平均とは全然違うという指摘があります。計算方法が変わったとか、技術的なことはいろいろありますが、最も大きな違いは、1989年当時はとにかく指数としての継続性を重視していたのに対し、今日では日本の代表的な企業を組み込もうとしていることです。

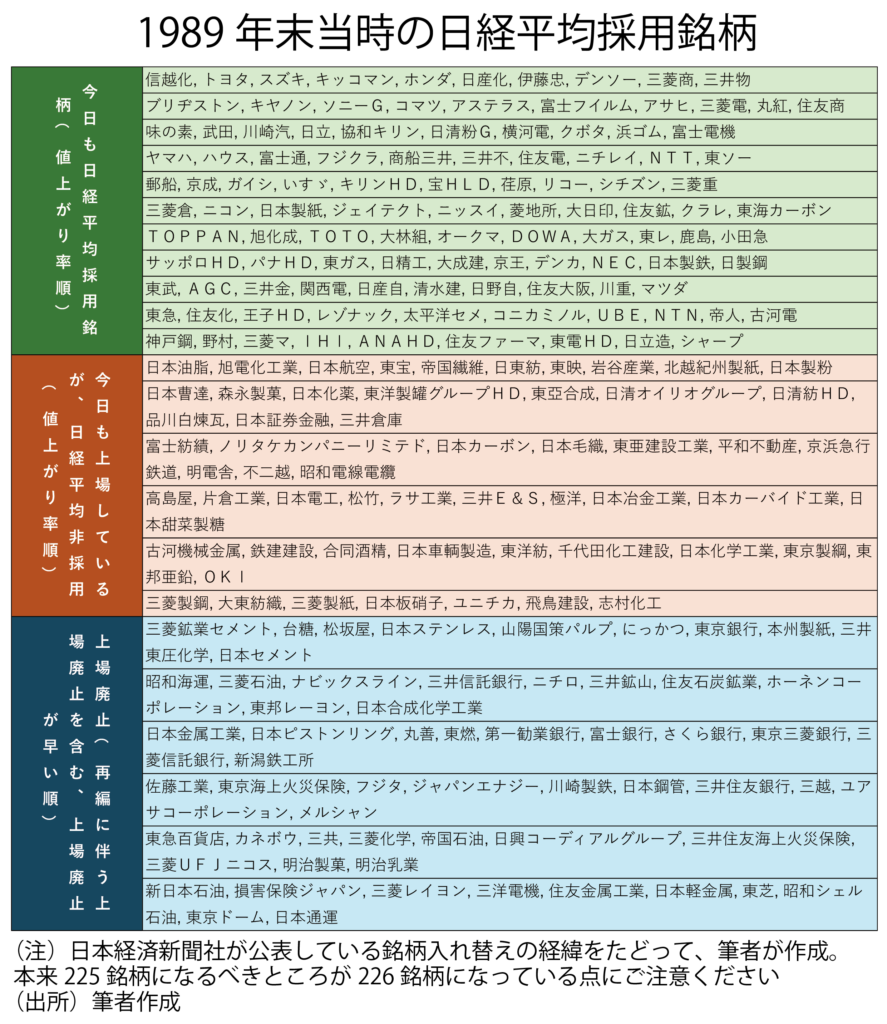

バブル当時の日経平均採用銘柄

日本経済新聞社はホームページで日経平均採用銘柄の変更履歴を公表しています。1つずつさかのぼっていくと、1989年末の採用銘柄がわかります。筆者が実際に取り組んだところ、表のようになりました。

ただ、どこかで手順ミスがあったのか、1銘柄多い226銘柄になってしまいました。その原因を突き止めるのはたいへんなので、この状態のままで話を続けます。

当時の日経平均採用銘柄は大きく3つに分けることができます。第一グループは当時も今日も上場し続けていて、日経平均に今日も採用されている銘柄です。全部で109銘柄あります。このなかには日本製紙やシャープのように、途中で日経平均採用銘柄から外れ、再採用された銘柄もあります。ただ、JALのように、当時も今日も日経平均に採用されていますが、途中で経営破綻した銘柄は除外しました。

第二グループは今日も上場はしているのですが、日経平均からは除外された銘柄で、全部で57銘柄あります。第一グループと第二グループに属する166銘柄は権利落ち調整済みの株価動向がわかりますので、1989年末から直近(2月28日)までの騰落率を計算することができます。

事業再編銘柄などは除外

第三のグループは今日は上場廃止になっている銘柄です。全部で60銘柄あります。ただ、表を見ると、本当に消えた企業があるだけではなく、「今日でも上場されているではないか」と思われる銘柄が多いかもしれません。

例えば東京海上火災保険でいえば、今日も東京海上ホールディングスの名前で上場しているので、第三グループに入れるのはおかしいと思われるでしょう。例えば第一グループには当時の野村証券の持ち株会社の野村ホールディングスが入っています。野村と東京海上と何が違うのかと問われると、簡単には区分けができません。

ただ、野村ホールディングスは野村証券が株式移転によって設立した企業です。東京海上ホールディングスは、2002年4月に東京海上と日動火災海上保険が持ち株会社方式で経営統合し、持ち株会社の名前をミレアホールディングにしていました。2008年7月に東京海上ホールディングスに改称したのです。

このように大規模な事業再編が実施されると、同じ銘柄のように見えても、別の銘柄になったとみなされ、証券コードも変更されます。日経平均でも2002年3月26日に証券コード8751の東京海上が採用銘柄から除外され、4月2日に証券コード8766のミレアホールディングスが新規に採用されたというかたちになっています。

今日の採用銘柄も過去の経緯は3区分

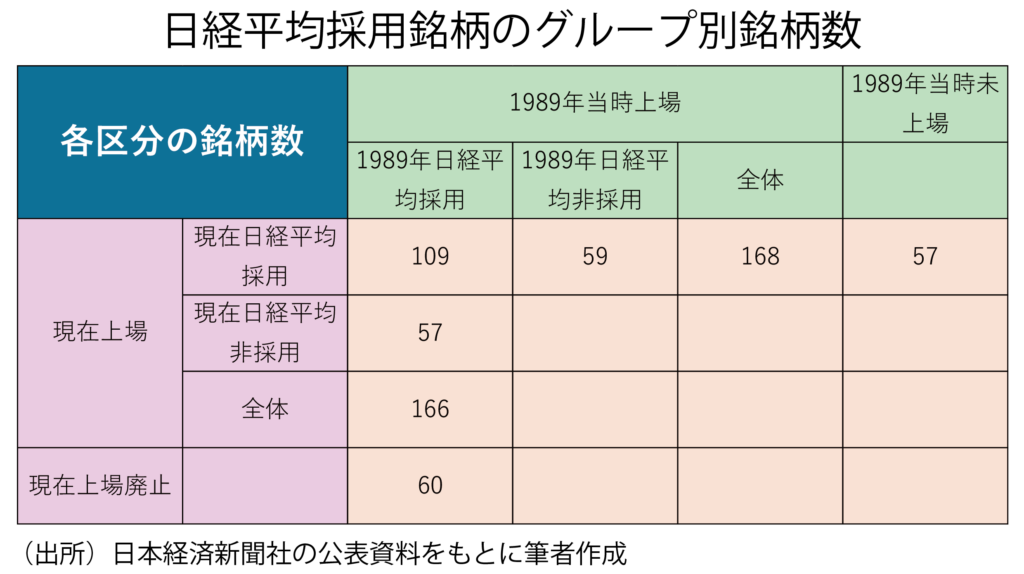

今日の日経平均採用銘柄も3つのグループに分けることができます。第1のグループは1989年末にも上場していて日経平均に採用されていた銘柄です。1989年末に日経平均に採用されていて第一グループに区分けされたのと同一銘柄ですから、全部で109銘柄あります。第二のグループは1989年末には上場はしていたけれども日経平均には採用されていなかった銘柄で、59銘柄あります。

この2つのグループを合わせた168銘柄は今日まで34年間の権利落ち修正済みの株価騰落率を計算することができます。第三のグループは1989年末には上場していなかった銘柄で、57銘柄あります。

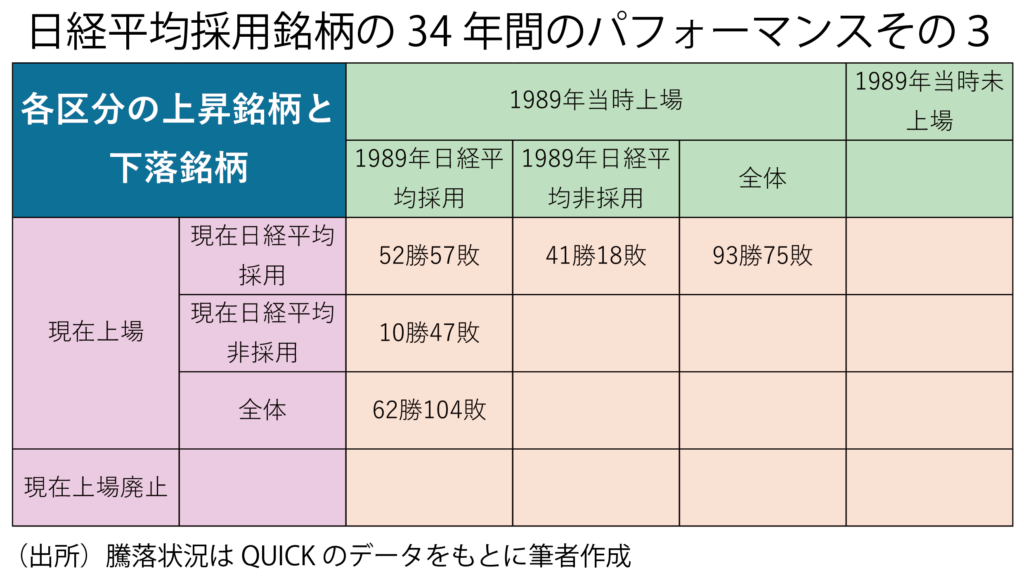

1989年末の日経平均採用銘柄の3区分と、今日の日経平均採用銘柄の3区分を組み合わせると、図表のようなマトリックスができます。数字は銘柄数です。

空欄が多いですが、本稿は日経平均採用銘柄の話をしていますので、当時か今日かどちらかで日経平均に採用されていない銘柄は、検討の対象になっていません。

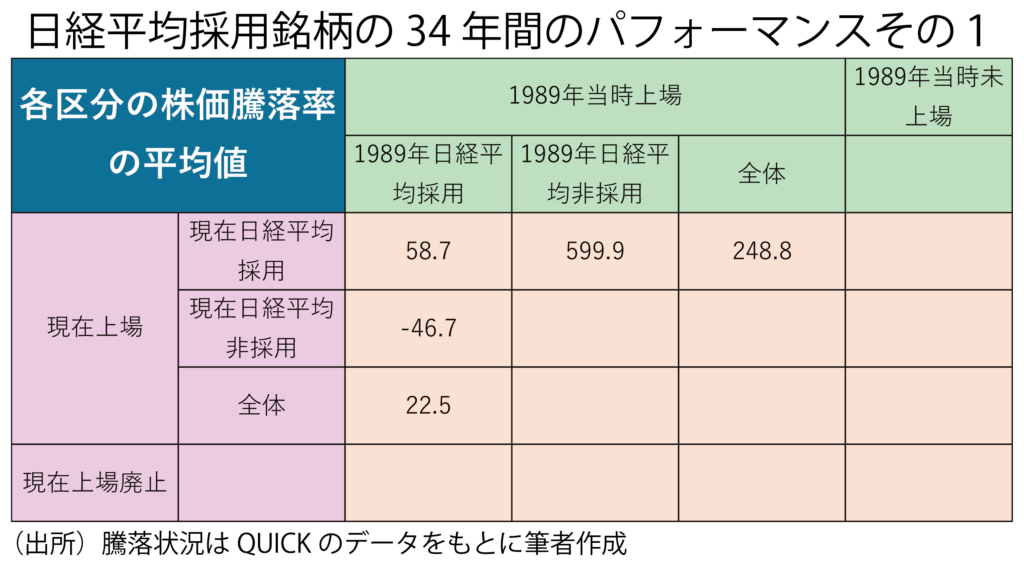

ここで問題にしたいのは、それぞれのグループに属する銘柄の34年間の株価パフォーマンスです。例えば1989年末も今日(2月28日)も日経平均に採用されている、つまり、マトリックスの左上に入っている109銘柄を分析すると、株価の騰落率の平均値はプラス58・7%でした。

継続採用銘柄の成績は妥当か

平均値は極めて大きく値上がりした銘柄に引っ張られて数字が大きくなりがちなので、代表値として中央値も算出したところ、5・8%でした。日経平均は1989年末の最高値を回復したのですから、この間の上昇率はゼロ%です。継続して上場し、日経平均に採用され続けている109銘柄は、日経平均を構成する225銘柄の半分弱ですが、それが一けたの上昇というのは、妥当なところかもしれません。

値上がりしたのを勝ち、値下がりしたのを負けと考えると、109銘柄の騰落は52勝57敗でした。継続採用銘柄の約半分がプラスで約半分がマイナスというのも、まあ妥当なところでしょう。

問題はその他のグループに属する銘柄群のパフォーマンスです。一気に3つの図表を示しますので、比べてみてください。最初は株価騰落率の平均値です。

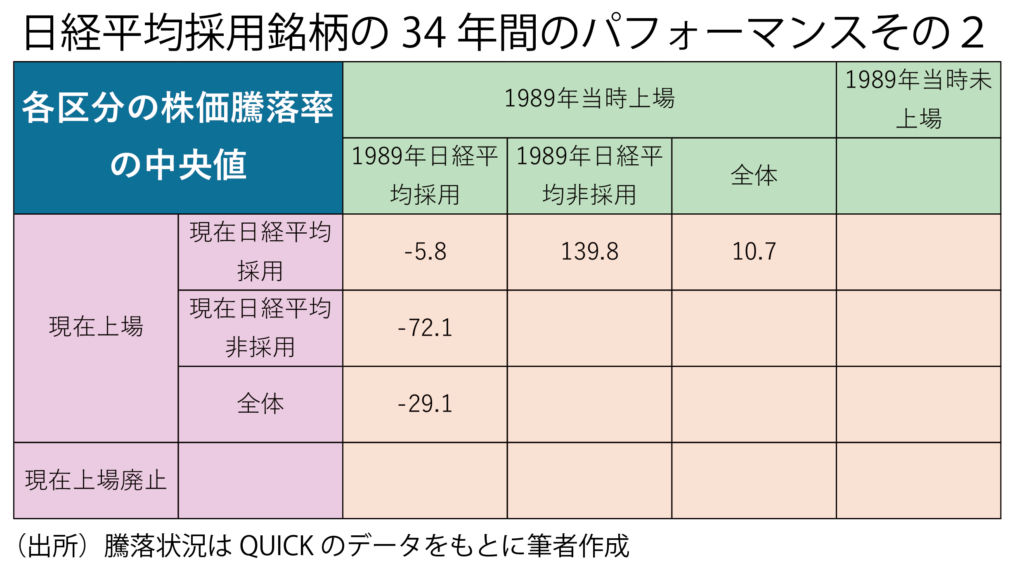

次は株価騰落率の中央値です。

最後は株価騰落の勝ち負けの数です。

どの図表を見ても、1989年当時に日経平均に採用されていて、今日は非採用になっている銘柄群のパフォーマンスが悪く、1989年には非採用でしたが、今日は採用されている銘柄群のパフォーマンスが優れていることがわかると思います。

日経平均から除外されたから値下がりし、採用されたから値上がりしたのか、もっぱら日経平均の株価指数としての継続性を維持するために1989年当時に採用されていたオールドエコノミーの企業の業績自体がパッとしなかったのか、どちらが主因かは何ともいえません。

指数連動運用が市場歪める?

前者だとすれば、株価指数への採否が長期的な株価のパフォーマンスに大きな影響を与えていることになり、それは考えようによっては、年金基金や投資信託のインデックス運用が市場の資本配分機能を歪めているという理屈になるかもしれません。

後者だとすれば、最盛期を過ぎた企業が退潮を余儀なくされるなかで、時代の変化に合わせて台頭してきた企業が日経平均の最高値更新の原動力になったことを意味しています。株価指数も継続性にこだわるよりも、産業構造の変化を反映して適切に中身を入れ変えたほうが、経済実態をよりよく反映するように感じます。

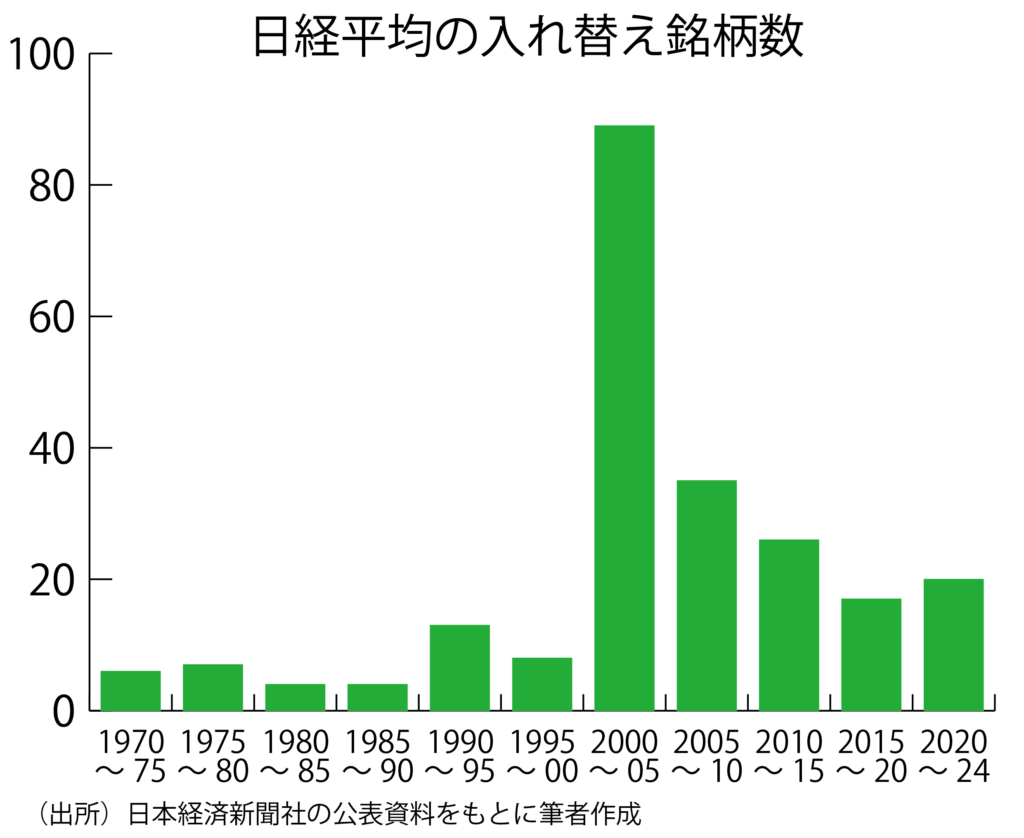

実際、日本経済新聞社は情報技術(IT)バブルが膨らんだ2000年に一気に30銘柄を入れ替え、多くの市場関係者から「市場を混乱させた」「指数の連続性が失われた」などと批判されましたが、その後も以前に比べればかなり活発に銘柄を入れ替えています。

日経平均は計算方法などにいろいろと問題がある株価指数ではありますが、除外銘柄のその後を振り返ると、銘柄入れ替えに慎重だったら、今ごろはもっと低迷していた可能性あります。米国のダウ工業株30種平均も頻繁に銘柄を入れ替えています。最近もアマゾン・ドット・コムの採用が話題になりました。日経平均も継続性を二の次にしたことが、最高値更新に結び付いたといっていいのかもしれません。

(マーケットエッセンシャル主筆)

NPO日本個人投資家協会を寄付で応援

よろしければこのサイトを運営している日本個人投資家協会を寄付で応援してください。

寄付で応援

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

基本の話by前田昌孝(第30回、配当利回りの意味)

再投資や課税の有無で差異 2024年から衣替えした少額投資非課税制度(NISA)では、成長投

-

-

2015年株価予想・的中度ランキング

「当てた」市場専門家は誰でしょう?ジャイコミ編集部 2015年の株式相場が幕を閉じた。 2015年の日経平均株価は1月16日に

-

-

宮本武蔵「五輪書」と今回の「ド」を予感した背景と 来週以降の株価の反発。私の強気(第1072回)

「五輪書」は宮本武蔵の書いた兵法書。地水火風空の五巻から成り立っている。この書の目的は実戦に役立つ

-

-

ロンドン・エコノミスト誌の新年のキーワード。トランプ=石破会談、そしてバカみたいに私が強気でいる理由

2025・2・16(第1259回) この雑誌は毎年、楽しみに読んでいるのだが、新年のキーワー

-

-

JAII 投資セミナー 10月25日(水)株式投資&仮想通貨セミナー のご案内

JAII投資セミナー 『激動の世界経済~投資チャンスを見逃すな!(後期) 10月』 のご案内