日本は「ROE最貧国」から脱出できるか?【上】

日本個人投資家協会副理事長 岡部陽二

昨年6月に閣議決定された新成長戦略(「日本再興戦略」改訂2014)は、わが国の株式市場に大きなインパクトを与えた。

この新成長戦略では、「上場企業のガバナンス強化によるROEの向上」が「いの一番」に掲げられたからである。

この提言では「日本企業の稼ぐ力、すなわち中長期的な収益性・生産性を高め、その果実を広く国民に均霑(きんてん)させるには何が重要か。まずは、コーポレートガバナンスの強化により、経営者のマインドを変革し、グローバル水準のROEの達成等を一つの目安に、グローバル競争に打ち勝つ攻めの経営判断を後押しする仕組みを強化していくことが重要である」と明言している。

これは極めて明快に日本企業ROE水準をグローバル水準に引き上げることを達成目標として掲げたものである。

この成長戦略には異論も多いが、ROEのあるべき姿とその活用策について2回に分けて考察を試みたい。

日本企業のROEは米国の半分以下、中国よりも低い

ROE(Return on Equity、自己資本利益率)とは、企業が株主から預かった自己資本を使って、1年間にどれくらいの純利益を上げているかを測る指標である。純利益を自己資本で割って算出し、自己資本が年間何%で回ったかという資本の効率性を判断する指標である。

ROEの水準を高めるには、純利益の水準を上げるか、自社株買いなどで自己資本を圧縮するかのいずれかの手段を講ずるしかない。

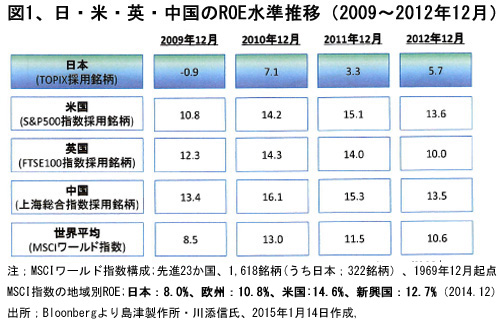

上場企業の平均ROEは指標の採用銘柄によって異なるので、新興国を含めたROE水準の広範な国際比較は難しい。

日本企業のROEについてはTOPIX採用銘柄(東証一部上場の1,854銘柄ROEの単純平均)が使われることが多く、通常このTOPIXと米国S&P500などとの対比が示されている(図1)。このTOPIXベースで、2012年までの10年間の平均ROEは5.5%となっている。

TOPIXに代えて日経平均(225銘柄)を使えば、日本企業のROEをは約8%、JPX日経400では11.2%(いずれも2014年12月)と採用銘柄や時期によって平均ROEの水準は変動する。

TOPIXの単純平均は採用銘柄数が多過ぎて他国との比較には適さない面もあるが、どの指標を採用しても日本企業のROEは、米英はもとより中国や新興国の水準よりも低い。

国際比較をほぼ同じ銘柄選択基準で行うには、モルガン・スタンレーのMSCIワールド指数が最適である(図1最下段および注記)。

このMSCIワールド指数の採用銘柄は時価総額の大きい大企業に偏っている嫌いがあるものの、日本企業のROEはこれまでは世界平均のほぼ2分の1で推移、14年12月では日本8.0%に対し米国14.6%となっている。

日本企業ROEの低位集中は事業収益力の低さが主因

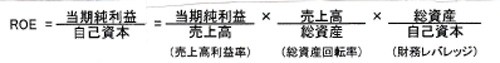

ROEは次のような比率の乗数に分解できる。

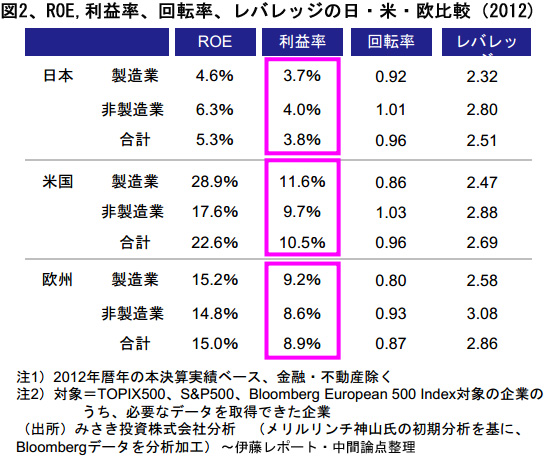

昨年4月、経済産業省から発表された「伊藤レポート・中間整理」の分析では、ROEをこの3つの構成要素に分けて、売上高利益率、資本回転率、レバレッジを日米欧で比較すると、回転率 やレバレッジには大きな差はなく、低ROEは売上高利益率の低さによるところが大きい結果と分析されている(図2)。

日本企業の中でも高ROEを達成している企業は売上高利益率も高い。また、業種別に日米欧で比較しても、いずれのセクターも日本はROE、売上高利益率ともに低く、日本企業の低ROEは基幹産業に占める製造業や資本財産業の割合が高い故とは言えない。

この分析が示すように、米欧に比べて日本企業の売上高利益率は2分の1以下であるので、ROE向上には売上高利益率を引き上げるしかにないということは明白である。

低ROE企業のROE引き上げが資本の効率性を高め、株価を牽引する

資本に対する純利益率を示すROE平均の日米格差は、日本企業にROE・売上高利益率ともに低い企業が圧倒的に多いことが原因となっている(図2)。

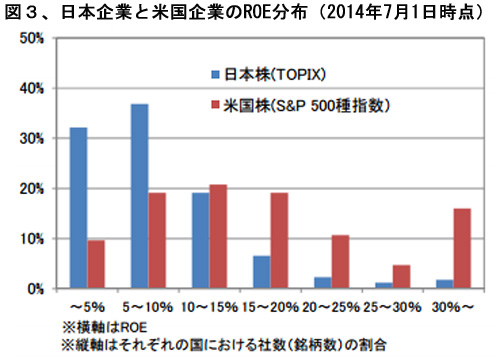

日本企業ではTOPIX構成銘柄の69%がROE10%以下であり、10%超の企業数は31%に過ぎない。これに対し、米国のS&P500銘柄ではROE10%超が約71%と、3分の2以上が二桁のROEを上げている(図3)。

このROE分布は、ROE指標の平均値を議論してもあまり意味がなく、低ROEの企業数を減らして、ROE10%超の高ROE企業を増やす方策が効果的と示唆している。

一方、株価の評価尺度であるPBR(株価純資産倍率)の平均は日本株が約1.5倍、米国株が約4.6倍と米国株の方が高く、米国株に割高感が見られる。PBRの分布もPBR1倍以下のTOPIX銘柄数が49%(14年7月時点)とROEの分布と軌を一にしている。

PERが不変とすれば、ROEが2倍になれば、PBRも2倍となり、株価も2倍となる理屈であるから、ROE向上へ向けての企業経営を行なう企業数が増えることが平均株価上昇に繋がる。

関連記事

-

-

【初・中級者向き】映画「日日是好日」と私の(例によって)早すぎるシナリオ

故樹木希林さんの主演に近い助演映画。黒木華さんと多部未華子さんが大学2年生から二十数年、お茶を習う

-

-

木村喜由のマーケット通信

トレンド追随のヘッジファンド、次の手は

原油急落後のディフェンシブ株ブーム*木村喜由のマーケット通信は今後、有料記事で掲載予定です。サンプルとして無料公開しています。 日

-

-

映画「八十日間世界一周」とコロナショックによって引き起こされたバイデン大統領の可能性 (第1003回)

ジュール・ヴェルヌの代表作。私は小説を読んでいたので、1958年におこなわれた映画化は大いに楽し

-

-

【初・中級者向き】「ファウンダー ハンバーガー帝国のヒミツ」と安倍政権の今後

2017・7・22 創業者といえばすぐ井深=盛田とか本田宗一郎の尊敬できる偉人たちを想

-

-

映画「コンフィデンスマンJP 英雄編」と信頼するベテラン二人のN Yダウ平均とNASDAQ、日経平均の底値予想。そして私の強気 (第1100回)

一週間で興行収入12億円、観客50万人を動員した大ヒット作。私は長澤まさみのファンなので、早速、観