2015年を読む⑦

2014年に儲かったのは債券、今年は株

JAIIセミナーレポート

ジャイコミ編集部

前回の長谷川慶太郎理事長「逆オイルショックの真の狙いはロシア服従」に続いて、1月24日に開かれた日本個人投資家協会新春セミナー「2015年世界を読む」のレポートをお送りします。

ジャイコミにて「金融リテラシー講座」を連載中の井上明生さんによる、2015年と長期の日本株展望です。年金運用に長年携わってきた視点から、とっても分かりやすい語り口でお話しいただきました。

年初から強烈に動いている債券

私の主たる仕事は、トーホー(業務用食品卸)という会社の企業年金資産の運用管理です。今日は、企業年金資産の運用者の立場でお話します。

足元のマーケットは、株が年初から乱高下していて、昨年とパターンが似ています。ただ、昨年に比べて少し勢いがありません。ドルが年末から比較的強く、ドル高・ユーロ安となっています。 実は円も強いのです。対米ドルでむしろ押し気味なのは円です。米ドルが強いですが、円も負けていません。主要通貨のなかで円が一番強くなっています。

乱高下しているものの注目されない債券

今年に入って強烈に動いているのは債券です。 日本の10年国債は1月20日に瞬間、0.2%を割れました。ところが22日に0.31%まで急騰しました。また22日には20年国債は3円近く下落しています。

この1日で3円近い下落というのは日経平均株価でいえば500円、いや債券と株式は違いますから、日経平均でいえば1,000円位の変化でしょうか。日経平均が1,000円動くと絶対ニュースになりますが、23日の日経新聞では債券の記事はありませんでした。

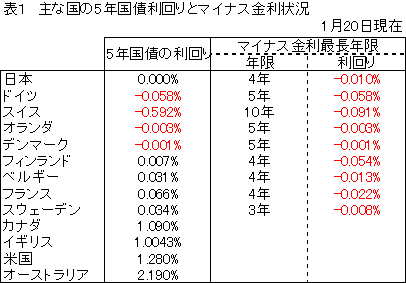

いま世界的に国債のマイナス金利が広がっています。日本も5年国債が瞬間的にマイナス金利になりました。4年国債までマイナス金利です。22日に急落し、プラスになりましたが。スイスは10年物ぐらいまでマイナス金利です。5年物は0.59%とかなりのマイナスです。日本のマイナス金利はほぼゼロ%ですが、スイスはー0.7%のものまであります。おそらくこの動きは長期化するのではないでしょうか。

2014年、米国債は6~7割上昇

2014年は、何に投資していたらパフォーマンスがよかったかというと、実は先進国の債券なんです。日本、アメリカ、ドイツ・・・。ドイツ国債10年の利回りは、2013年は一時2%を超えていましたが、今は0.4%台です。債券の単価がものすごく上昇しています。

債券投資になじみがない方はぴんとこないかもしれませんが、米国債30年に投資していますと単価は3割以上値上がりしています。2014年は円安になりましたので円ベースでは約5割上がっています。

でも、これは利付債の場合であって、ストリップ債に投資しているともっと凄いです。米国債30年のストリップ債に投資していれば、単価は6~7割上昇しています。円ベースの投資では1年で9割から約倍の上昇となっています。2013年は先進国の株式が大きく値上がりましたが、今お話したように2014年は先進国の債券が大きく値上がりしました。

今年は消去法で株

今年の運用方針は、毎年迷うのですが、消去法で株しかないかな、と考えています。今年の日本株は、昨年同様、上下10%程度の動きとみています。昨年も安い場面はありました。安値では丹念に拾っていけばいいので、そんなに弱気になることはありません。 自動車と自動車関連は万年割安です。それと専門商社です。総合商社も買われてもおかしくないと思っていますが、経営者に任せるというような投資になるでしょう。米国株ETFに投資する手もありますが、国内個別銘柄への投資で十分ではないでしょうか。全体相場にはあまり反応しない、債券的な銘柄を入れておくべきです。

債券は買うものがありません。さすがに国内債券は徐々に売っていくしかありません。世界的にみても、米国はそこそこ金利がありますが、さすがに買えません。まともなものでは投資するものがありません。 自然体でいくと、債券を売って、株の比率が高まっていきます。

国内リート・バンクローンは鬼門

賢明な投資家が近寄らない方がいいものは国内リートですね。今売らなくても、いきなり下がることはないでしょうが、持つ意味はほとんどありません。同じ利回りの株式はいくらでもあります。バンクローン証券化商品は個人向けにも売ろうとしていますが、どうでしょう。サブプライムローン証券化商品と同じではないかと思います。

日経リンク債もまた少しずつ出てきています。為替仕組み債も出てくるでしょう。仕組み債は基本的に買わないほうがいいでしょう。オプションをやりたいのなら、自分で買った方がいいです。

実体経済はそれほど悪くない

実体経済は、昨年より今年の方がむしろいいかなという感じがしています。1年前はエコノミストは強気でしたが、今は弱気です。でもそんなに悪く考えなくてもいいのではないかと思っています。 原油安は効かないはずがありません。交易利得がかなり改善するのではないでしょうか。消費増税で失われた分は取り戻せます。

それと低金利が効いてきます。量的緩和はマーケットに効きますが、低金利は実体経済に効きます。いま、住宅ローンもマイナスで借りられます。新規着工は駆け込みがありましたから当然いったん落ちましたが、少し戻ってきています。外国人観光客も好材料です。

アメリカ経済も過熱はしていない

アメリカ経済は堅調ですが、過熱しているわけではありません。この10年で米国の人口は増えていますが、自動車販売は2004,5年の水準には達していません。失業率が低下してきたといいますが、90年代なかば以降4~6%に収まっていたのがリーマンショックで一気に上がり、戻ってきたのです。2002、3年の失業率が6%程度で、今がそのぐらいです。FRB(米連邦準備制度理事会)が気にしているのは労働の中身と賃金です。

世界的に低成長です。だから株式は心配ないでしょう。2006,7年には私も失敗しましたが、今思えば、実体経済が異常に過熱していました。今はおそるおそる、です。そのなかで上げている企業収益ですから、過度に心配することはないでしょう。

(続く)

*「JAIIセミナーレポート」は今後、有料記事として掲載予定です。サンプルとして掲載しています。

NPO日本個人投資家協会を寄付で応援

よろしければこのサイトを運営している日本個人投資家協会を寄付で応援してください。

寄付で応援

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

寄付で応援する

- クレジットカード情報は当サイトでは保持せず、決済代行サービス(PAY.JP)を通じて安全に処理されます。

- 本人認証(3Dセキュア)画面が表示される場合があります。

- 本人認証のため少額(例:11円)が表示される場合がありますが、実際の請求額ではありません。

- 寄付完了後に表示される「

DON-XXXX」を、公式LINEに送るとお礼ページURLが届きます。 - 個人情報の取扱いは プライバシーポリシー をご確認ください。

関連記事

-

-

【初・中級者向き】映画「アトミック・ブロンド」と中国党大会人事と「北」制圧

2017・10・29 「007」のジェームス・ボンド、「ミッション・インポシブル」のイーサン・

-

-

気になるチャート

外国人は日本株を見放そうとしている?ジャイコミ編集部 気になるチャートをチェックしてみようというこのコーナー。 今日、東証から投資主

-

-

映画「PERFECT DAYS(パーフェクト デイズ)」と、2024年相場を的中させる確率の高い「当たり屋」のご紹介

映画「PERFECT DAYS(パーフェクト デイズ)」と、2024年相場を的中させる確率の高い「

-

-

基本の話by前田昌孝(第8回)

<金融教育を国家戦略に?> 新聞に新しい資本主義の実現に向け、金融庁が金融教育を国家戦略にす

-

-

「椿三十郎」とバイナリ―オプションの乱高下

今井澂・国際エコノミスト今週は「マトリックス」のウォシャウスキーのつくった「ジュピター」を観たが、呆れ果てたトンデモ映画でコ